どうもこんにちは、サラリーマン投資家のヒラです。

みなさんは、ビザスクという銘柄はご存知ですか?

ビザスクは、ビジネス領域に特化した日本有数のナレッジシェア・プラットフォームを運営する企業です。先日に米国企業Colemanを買収したことで、さらに注目度が増しました。

そんなビザスクですが、10/14に決算発表がありました。しかし、想定外の通期業績予想の下方修正が発表されました。なぜ、下方修正されてしまったのか?今後の成長性は大丈夫なのでしょうか?

ということで今回は、通期業績予想が下方修正されたビザスクの決算を分析しつつ、今後の成長性を解説していきます。

この記事は、下記のような人におすすめです。

- ビザスクの株価が下がる理由を知りたい

- ビザスクの今後の成長性が気になる

- サラリーマン投資家で時間がないから、要点だけ知りたい

前回の決算内容については下の記事で分析しました。業績の推移が分かり、今回の記事もより分かりやすくなります。ぜひ、こちらもご確認ください。

では、早速行ってみましょう!

ビザスクの直近株価の値動き

まず、最近のビザスクの株価の値動きから確認しておきましょう。

下の株価チャートをご覧ください。こちらはビザスクの直近1年間の日足チャートです。

見ての通り、11月中旬からずっと株価下落が続いています。昨年2021年には高値で、株価7,000円をつけていたこともありましたが、現在は底値圏の株価2,000円強程度です。高値から1/3程度にまで下がってしまったのです。

では、どういった流れでここまで下がったのか説明します。

2021年11月〜2022年3月

11月中旬から3月中旬まで、ほぼノンストップで株価がずっと下がり続けていたことがわかります。これはグロース株の相場悪化したためです。このグロース株相場の悪化の主な理由は下記のとおりです。

<相場悪化の原因>

・日本での金融所得課税増税が話題に

ー 株式投資離れ、今のうちに手仕舞いする投資家の増加

・米国でのインフレ加速、テーパリング早期化

ー 利上げ早期化

ー 米国長期金利上昇

→ 株式のリターンに対して相対的評価低下

・ウクライナの地政学的リスク

ー ロシアからヨーロッパへの原油・天然ガスの経由地であるウクライナで、戦争勃発

ー ロシアからのエネルギー供給減予測

→ 世界エネルギー価格高騰

→ コロナ感染拡大と併せて、世界経済にダブルパンチ

上記のことから、特にグロース株相場が悪化しています。軒並み株安になっており、もちろんグロース株であるビザスクも、もれなく株価は下がってしまったというわけです。

世界的な株安になり、下げに下げましたが、ようやくさすがに下がりすぎたか、買いが出始め、3月に株価は底打ちしました。

2022年4月〜2022年10月

そして少し株価が戻ってきた中、4/14の取引時間後に決算発表がありました。しかし、決算発表翌日の株価は-13%以上の大幅下落。ビザスクは、決算で投資家の期待を超えられませんでした。

主な理由については、下の記事で解説していますので、一度ご覧ください。

さらに、相場もまた悪化してしまいました。この理由は、下記の通りです。

<相場悪化の原因>

・インフレ率の上昇

ー インフレを抑えるために米国で大幅利上げ

ー 世界各国でもインフレ抑制のために利上げ

このインフレも、元は上述しましたエネルギー価格の上昇が原因だとされています。

そんな状況で、株価は底値圏で推移していました。そして、10/14に「少しでも株価の下支えになれば」と期待された決算でしたが、また株価は下がってしまいそうです。どんな決算内容だったのでしょうか?

では、今回の決算内容を確認しましょう。

ビザスクの決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもビザスクをみています。したがって、一番重要視したいのが「成長性」に関してです。そのため、下記の項目に着目します。

- 損益(売上や利益)

- 投資(事業拡大)

- ニュース(事業拡大、新規事業について)

もちろん、他のバランスシートやキャッシュ・フローも大切です。そこにも目を通しますが、この記事では要点を絞って取り上げていきます。

業績推移

今回は、2023年2月期の第2四半期決算が発表されました。

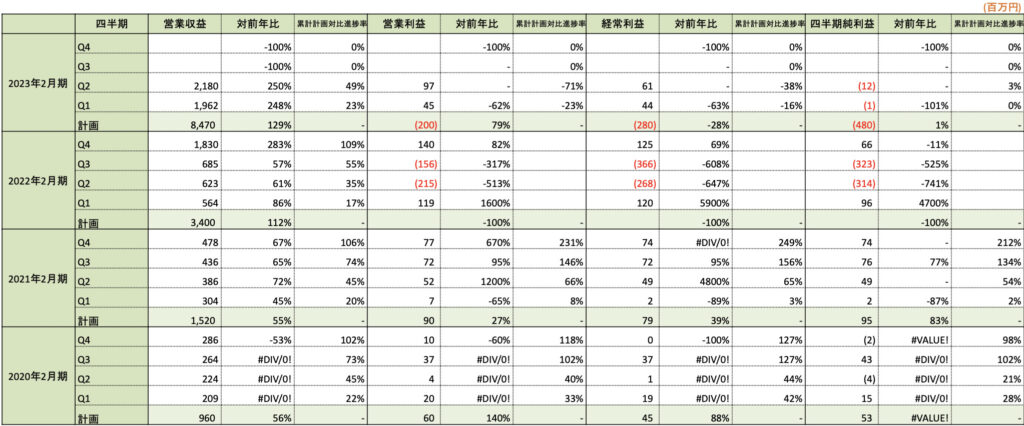

短信では、売上や利益が累計で出されています。当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。下の表をご覧ください。

四半期ごとに下記の項目を算出しています。

- 営業収益、営業利益、経常利益、純利益

- 各対前年比(%)

- 各累計計画対比進捗率(%)

上の表をもとに、ポイントを絞って解説します。

通期業績予想の下方修正

上述しましたように、ビザスクは今回の決算発表と併せて、通期業績予想の下方修正を発表しました。その内容は下記の通りです。

- 取扱高:<前>13,200百万円→<後>12,700百万円(-3.8%)

- 営業収益:<前>8,700百万円→<後>8,470百万円(-2.6%)

- 営業利益:<前>260百万円→<後>-200百万円(赤字化)

- 経常利益:<前>230百万円→<後>-280百万円(赤字化)

- 純利益:<前>10百万円→<後>-480百万円(赤字化)

上記のように、減収減益になる見込みです。

この理由としては、米国利上げにより、海外事業の顧客からの需要が減少したことで、海外事業の取扱高が減少するためのようです。ここでも、米国利上げの影響が出るとは想像できていませんでしたね。

これは海外事業の主要顧客が、機関投資家、プライベート・エクイティによるためでしょう。利上げにより、投資を控える、または、業績の悪化が予想されるために費用を抑えるために、ビザスクのサービスを利用するのを控えたのでしょう。

上の表にはこれを反映させています。

四半期ベースの収益

次に、注目していただきたいのが、四半期ベースの収益です。

表では、前期4QからColemanの業績が含まれているので、比較しづらいです。国内とグローバルで分けて見たいので、下図をご覧ください。

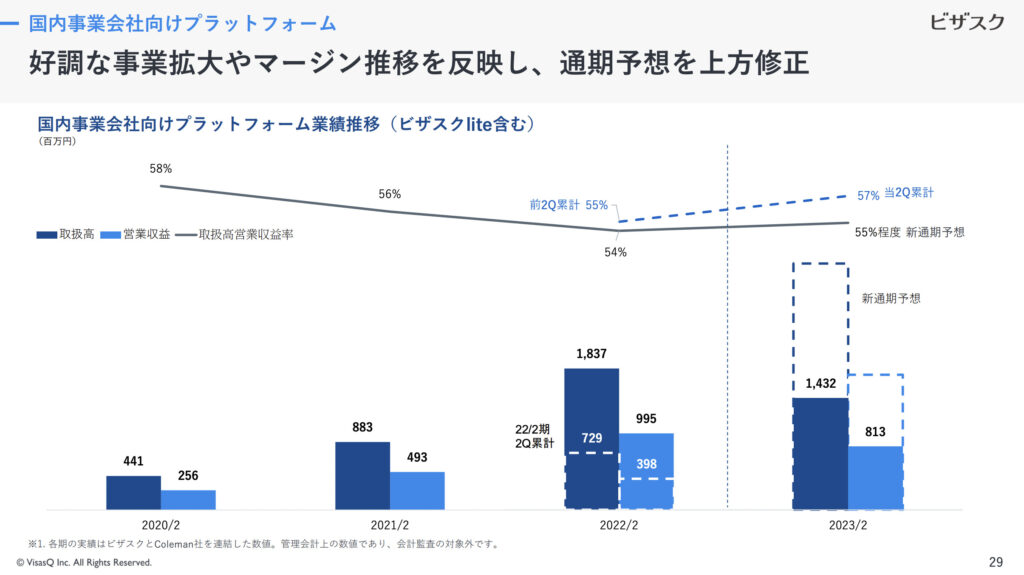

国内事業会社向けプラットフォームから見ます。こちらは決算説明資料から引用しました「国内事業者向けプラットフォーム業績推移」です。

表をもとに、前期と今期1Qを比較してみましょう。

<前期と今期1Qの業績比較/国内事業者向け>

・取扱高(前期→今期)

729百万円→1,432百万円(+96.4%)

・営業収益(前期→今期)

398百万円→813百万円(+104.2%)

前年比でほぼ2倍になったというわけです。国内事業は、相変わらずすごい成長率です。

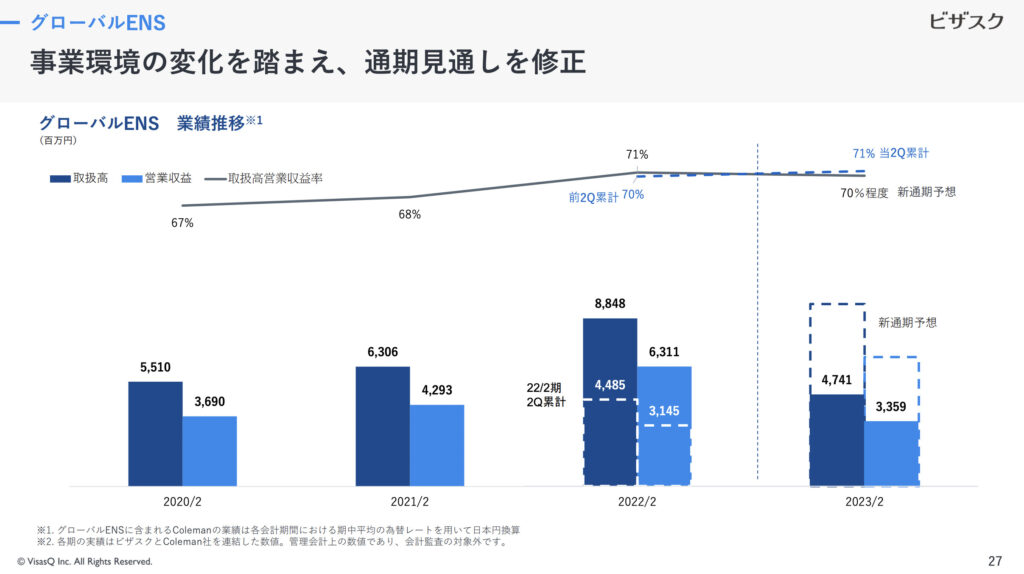

続いて、グローバルENSも見ます。こちらは決算説明資料から引用しました「グローバルENS業績推移」です。

では同様に、表をもとに、前期と今期1Qを比較してみましょう。

<前期と今期1Qの業績比較/グローバルENS>

・取扱高(前期→今期)

4,485百万円→4,741百万円(+5.7%)

・営業収益(前期→今期)

3,145百万円→3,359百万円(+6.8%)

こちらは国内事業者向けと比べて、あまり成長していないことが分かります。

では、国内事業者向けとグローバルENSを合算した数値も確認しておきます。

<前期と今期1Qの業績比較/合算>

・取扱高(前期→今期)

5,214百万円→6,173百万円(+18.4%)

・営業収益(前期→今期)

3,543百万円→4,172百万円(+17.8%)

合算した時の成長率は+20%弱となりました。やはり、国内事業単体だった頃のような+50%超えのようなとても高い成長率ではなくなったようです。

では、今後の成長性について解説します。

ビザスクの今後の成長性

今後の成長性について解説します。

ポイントとなるのは、やはりグローバルENS事業、つまり海外事業です。この事業がビザスクの全体取扱高の76.8%を占めています。全体の営業収益に対しては、80.5%も占めています。

そのため、ビザスクの成長性はほぼこの海外事業に掛かっているともいえます。

しかし、上述しましたように、主要顧客からの需要減で今期の海外事業の成長性は良くはありません。今回のことで、主要顧客が機関投資家やプライベート・エクイティであることで、「株式相場の悪化=ビザスク海外事業の業績悪化」とダイレクトに反映することが分かりました。

こうなってしまうと、「株式市場が良くならないと、ビザスクの業績も良くならない」ということになりますね。

では、いつ株式市場が良くなるかというと、今のところ経済指標からインフレ率がおさまらないと見えています。そのため、まだ当分は良くはならないことが予想されます。

つまり、そうなるとビザスクの海外事業の復調はまだ先になるでしょう。

まとめ

以下、今回の記事のまとめです。

<決算内容>

・業績予想の下方修正

ー海外事業の顧客からの需要減

→取扱高減少の見込み

・国内事業者向けの業績の伸びは高い

ー 全体では前期比+20%程度

<今後の成長性>

・ビザスクの取扱高/営業収益の3/4以上を占めるグローバルENS(海外事業)次第

→主要顧客が機関投資家/プライベート・エクイティ

→株式相場の悪化のために、需要減少

→株式相場が良くならないと、海外事業も良くならない

→まだインフレ収まらないので、利上げ継続

→海外事業の復調はまだ先

あなたは、どうお考えですか?

ただ、ビザスクとしては「中長期的に取扱高200億円以上」という目標は変えていません。当ブログでは、この中長期目標に対して目標株価を算出しました。ビザスクへの投資を検討の際に、参考してみてください。

さいごに

今回は、通期業績予想が下方修正されたビザスクの決算を分析しつつ、今後の成長性を解しました。

当ブログとしては少し残念です。国内事業は好調なばかりに、海外事業がコケてしまって惜しいと感じました。また今回のことで株式相場の悪化がビザスクの海外事業の業績にも大きく影響することが分かりました。以前までは、国内事業単体ではディフェンシブな印象でしたが、今は外需株のような見え方になりました。そのため、ディフェンシブな銘柄が好みの人は、投資するのは避けた方が良いかもしれません。

ただ、海外事業をしていることで、国内市場だけでは辿り着けない規模になる可能性はあります。ビザスクがColemanを買収したのも中長期的な成長を見たためでしょう。全ては海外事業次第。どこまで大きくなれるか期待はしています。

いかがでしたか?参考になりましたか?それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!投資はあくまでも自己責任に基づき、自身でご判断願います。

他の銘柄の最新決算分析を読みたい場合は、下の記事でまとめています。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

当ブログでは、注目銘柄の目標株価を算出しています。気になる方は、下の記事をご覧ください。

また、当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説については、下の記事からどうぞ。

さらに、こちらのTwitterアカウント「ヒラ / PLAIN MR. 投資ブログ」をフォローすると、ブログ更新状況や注目銘柄のその日の値動きの理由が分かります。ぜひ、こちらもチェックしてください。

ここまで読んでくださり、ありがとうございます。

「投資を始めたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント