→最新の決算分析については、下の記事で解説しています。

最新の決算分析を読みたい方は下からどうぞ。

どうもこんにちは、平凡サラリーマン投資家のヒラです。

みなさんは、エネチェンジ(ENECHANGE)という銘柄はご存知ですか?

脱炭素社会を実現する「エネルギーテック」企業です。今、注目が集まっている再生可能エネルギー関連株の一つでもあります。

そんなエネチェンジですが、2/10の取引時間後に決算発表がありました。当ブログとしては、「これはまた株価上がるのは先だな」と感じてしまいました。一体、なぜでしょうか?

今回は、株価低迷中のエネチェンジの決算発表を分析し、株価が上がらない3つの理由について解説していきます。

この記事は、

・分析の仕方を知りたい

・エネチェンジについての情報を共有したい

・意見交換したい

・分析についてアドバイスしたい

上記のような方におすすめです!

前回の決算については、以前ブログにて紹介しました。こちらの記事を読むと、業績の推移が分かりやすく、今回の記事が理解しやすくなります。

では、早速行ってみましょう!

株価チャートの確認

まずは、現在の株価を確認します。下のチャートをご覧ください。こちらは直近6ヶ月のエネチェンジの日足チャートです。

株価は見ての通り、11月中旬まではきれいに右肩上がりでした。特に11月中旬にはストップ高を2日続けてあり、株価は急上昇しました。その理由に関しては、前回の決算分析で解説していますので、一度ご覧ください。

しかし、11月下旬から一転して、株価下落が続いています。急上昇からの急降下、まさにジェットコースターですね。これは、新株発行と株式相場の悪化が原因です。新株発行だけならまだ良かったのですが、相場悪化も重なってしまい、ダブルパンチでした。

相場悪化の主な理由は、下記の通りです。

<相場悪化の原因>

・日本での金融所得課税増税が話題に

ー 株式投資離れ、今のうちに手仕舞いする投資家の増加

・米国でのインフレ加速、テーパリング早期化

ー 利上げ早期化

ー 米国長期金利上昇

→ 株式のリターンに対して相対的評価低下

・ウクライナの地政学的リスク

ー ロシアからヨーロッパへの原油・天然ガスの経由地であるウクライナで、戦争勃発か?

ー ロシアからのエネルギー供給減予測

→ 世界エネルギー価格高騰

→ コロナ感染拡大と併せて、世界経済にダブルパンチ

上記のことから、特にグロース株相場が悪化しています。軒並み株安になっており、もちろんグロース株であるエネチェンジも、もれなく株価は下がり続けています。

そんな中での決算発表でした。少しでも株価底上げになることを期待していましたが、決算を見た限りでは上がりそうにありませんね。どんな決算だったのでしょうか?

では、今回の決算内容を確認しましょう。

決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもエネチェンジをみています。

したがって、一番重要視したいのが「成長性」に関してです。そのため、下記の項目に着目します。

項目としては、

・損益(売上や利益)

・投資(事業拡大)

・ニュース(事業拡大、新規事業について)

について着目していきます。

もちろん、他のバランスシートやキャッシュ・フローも大切です。そこにも目を通しますが、この記事では重視するところを取り上げていきます。

業績

直近では、2021年12月期の通期決算が発表されました。

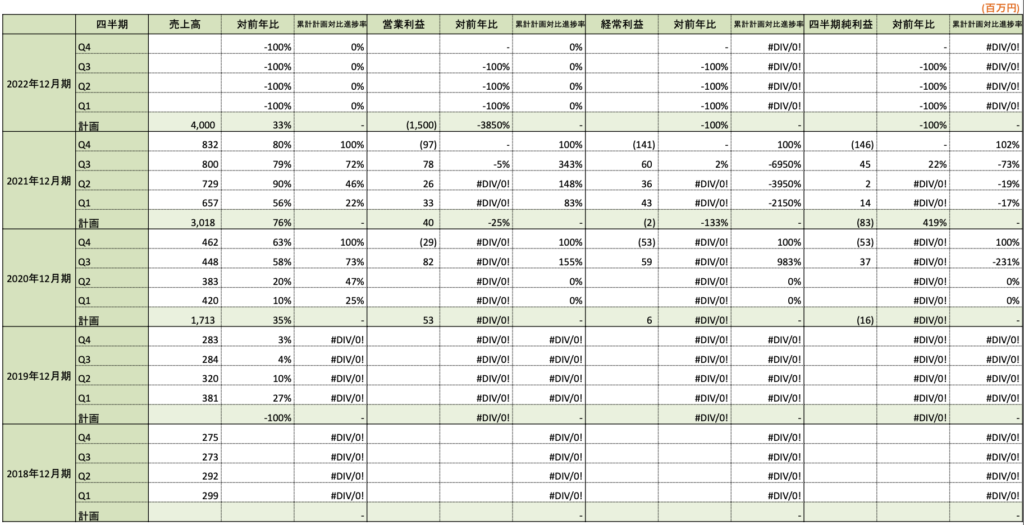

短信では、売上や利益が累計で出されています。当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。下の表をご覧ください。

四半期ごとに

・売上、営業利益、経常利益、純利益

・各対前年比(%)

・各累計計画対比進捗率(%)

を算出しています。

上の表をもとに、ポイントを絞って説明します。

業績予想

まず、注目していただきたいのが、業績予想です。

2022年度の通期業績予想は売上高/営業利益の順に、4,000百万円(前期比+33%)/-1,500百万円と公表されました。売上高は高い成長率を維持できていますが、営業利益は大幅なマイナスになってしまいました。

これは、昨年から言われていたことなので、わかっている人はわかっていたはずです。

前期は前々期から+76%の売上げ成長を果たしましたが、今期も期待してしまいますね。前期は2回の業績上方修正がありました。期初の計画はいつも保守的に出すそうなので、今期も業績予想の上方修正が出ることに期待です。

四半期ベースの売上高

次に注目していただきたのが、四半期ベースでの売上高です。

これまでで過去最高の四半期売上高です。さらに前年比 +80%と高い売上成長です。これには好感が持てますね。

成長性を計るために、KPIについても確認しておきましょう。

KPI

ストック型収益

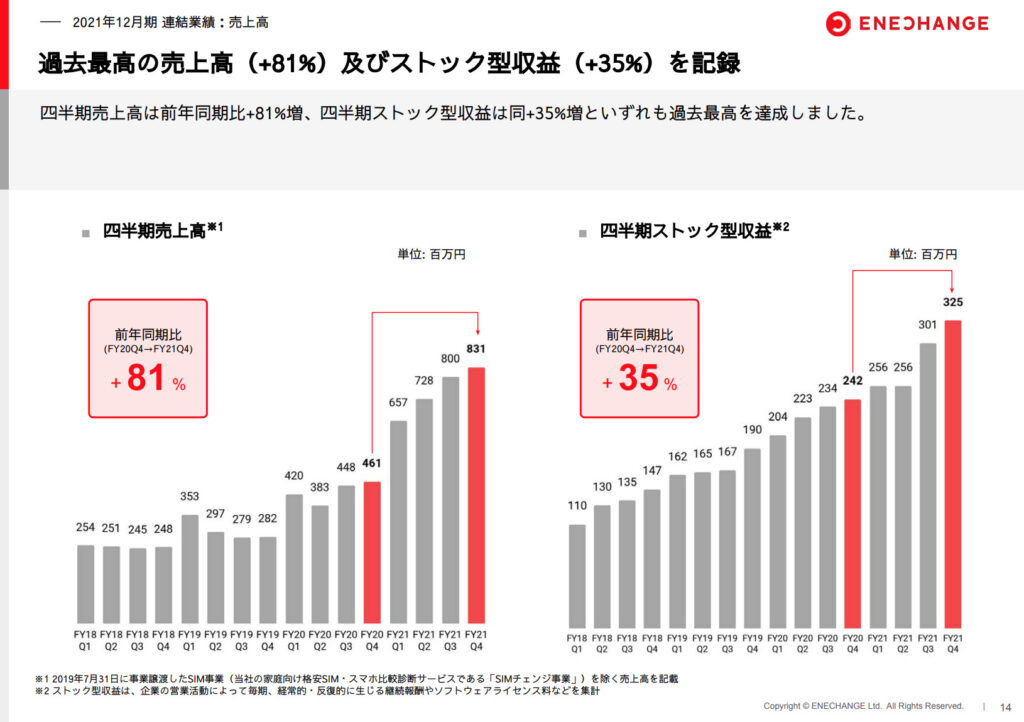

下図をご覧ください。こちらは今回の決算説明資料にありました「ストック型収益」です。

見て分かるように、ストック型収益が積み上がっています。ただ、2Qまでは伸びていなくて心配になりましたが、3Q,4Qと大きく増加してしました。前年比+35%と高い成長率です。これは好感が持てますね。

通期売上高:3,018百万円に対し、通期ストック型売上高:1,138百万円なので、ストック売上高比率:37.7%になりました。

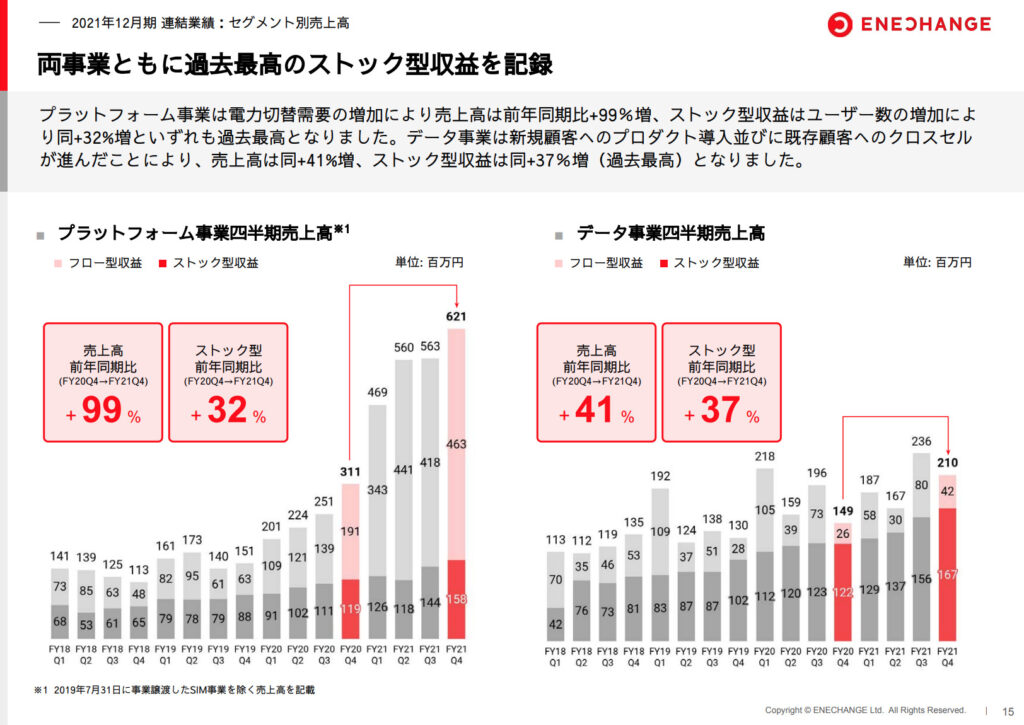

これは、プラットフォーム事業とデータ事業ともに、過去最高のストック型収益をあげることができたためです。下図をご覧ください。こちらは今回の決算説明資料にありました「セグメント別売上高」です。

見ての通り、どちらのセグメントも前年比で高い四半期売上高です。プラットフォーム事業なんて、前年比+99%です。データ事業も、エネチェンジが公表している成長戦略では+10〜20%を目標にしていましたが、それを上回る+41%の伸び率です。

そして、ストック売上高がどちらのセグメントも前年比+30%以上の増加です。

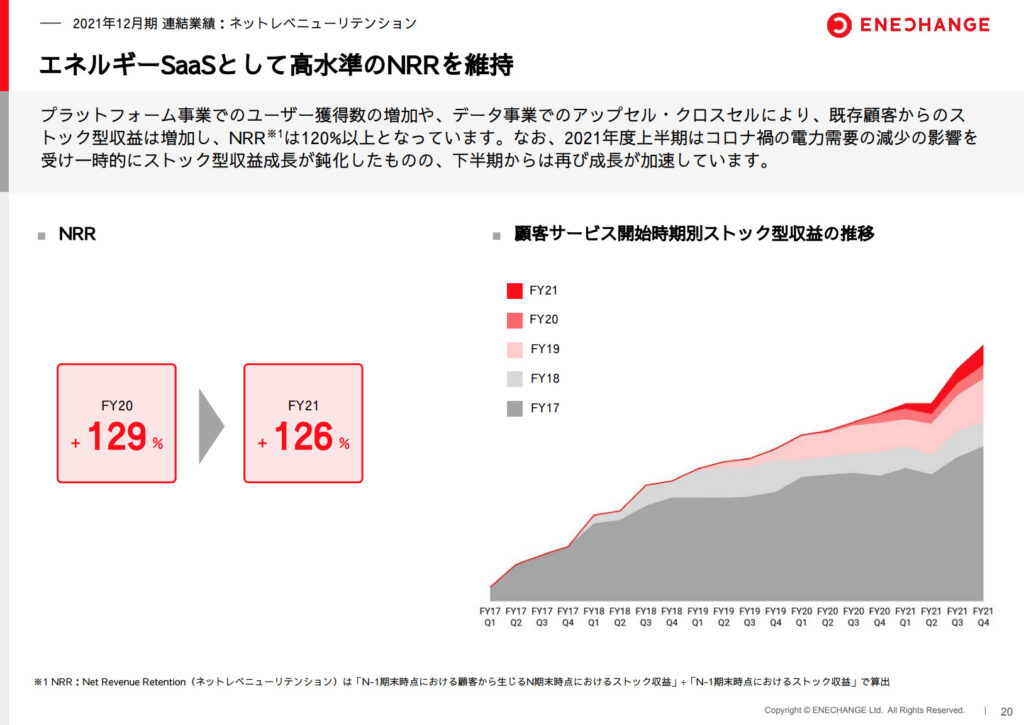

さらに下図もご覧ください。こちらは今回の決算説明資料にありました「NRR」です。

こちらはNRRのグラフです。NRRとは、簡単いうと年間ストック型収益の増加率であり、「前期に比べて、今期はどれくらいストック型収益が増えたか」ということです。

見て分かるように、順調に120%以上を維持していることが分かります。右側のグラフを見ても、ストック型収益が積み上がっていることが分かりますね。

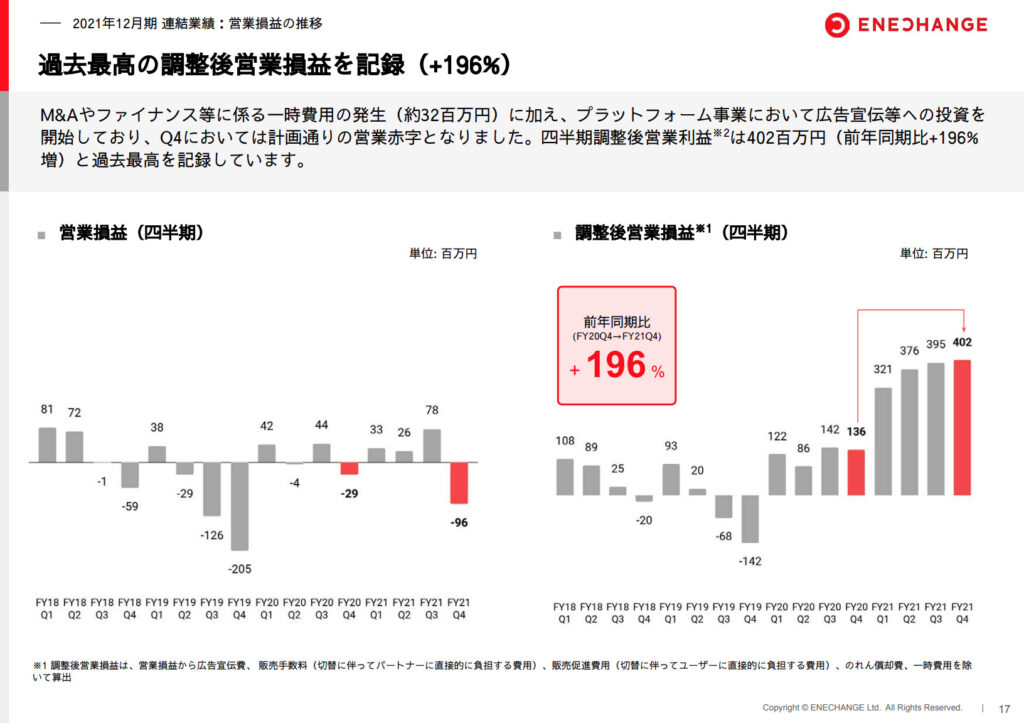

調整後営業利益

2021年度は営業利益はマイナス(=赤字)でしたが、調整後営業利益はどれくらいになったか確認しておきましょう。

調整後営業利益とは、「調整後営業利益=売上高ー売上原価ー販売費及び一般管理費」で計算できます。つまり、M&Aや固定資産損益、一時的な成長投資などを抜いた経営の実態を表示するための指標です。

下図をご覧ください。こちらは今回の決算説明資料にありました「調整後営業利益」についての資料です。

見ての通り、2021年度は例年よりも調整後営業利益が高く出ています。通期累積を計算してみると、通期調整後営業利益:1,494百万円です。これを用いて、通期売上高:3,018百万円と比較すると、調整後営業利益率:49.5%と非常に高い数値になります。

本来はこれくらいのポテンシャルはあるということです。やろうと思えば、黒字化は可能であるということです。

ただ、これの数字がそのまま、将来的な営業利益率になることはないはずですので、注意してください。やはり、企業は何かしらには投資しながら運営されていくので、営業利益率:49.5%にはなりません。

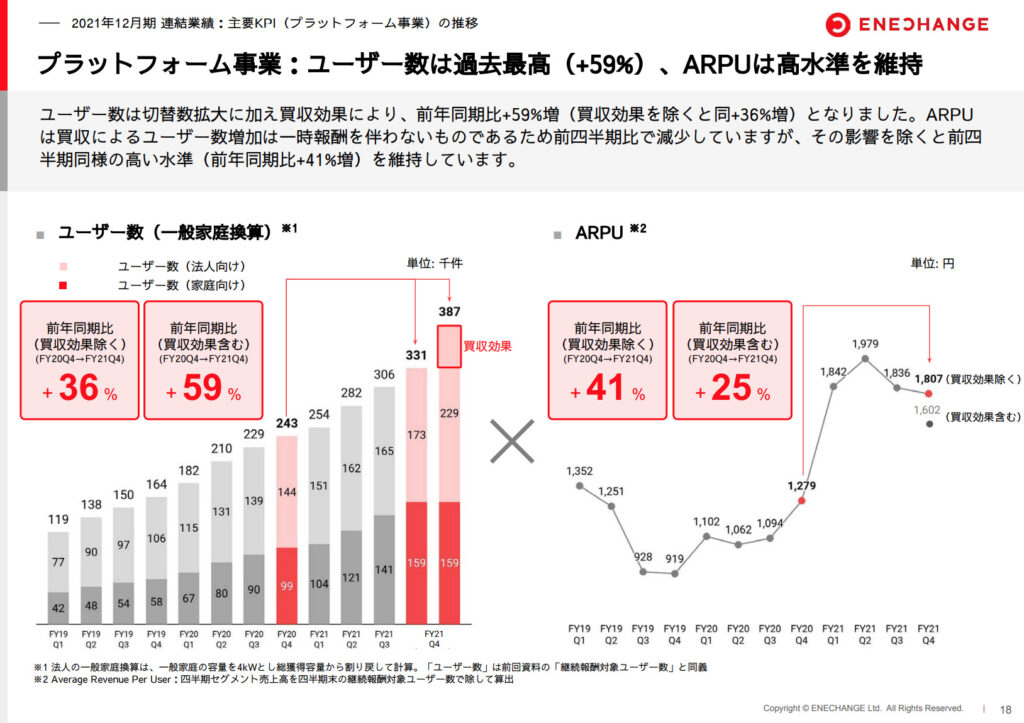

主要KPI

下図をご覧ください。こちらは今回の決算説明資料にありました「各事業のKPI」です。

プラットフォーム事業は、買収効果でARPUは少し伸び悩んだものの、ARPU・ユーザー数はともに高い成長率です。これは、買収によりARPUが伸び悩んだ理由としては、買収した分の一次報酬が入っていないからです。その要因がなければ、ARPUも前年比+41%と高い成長率です。

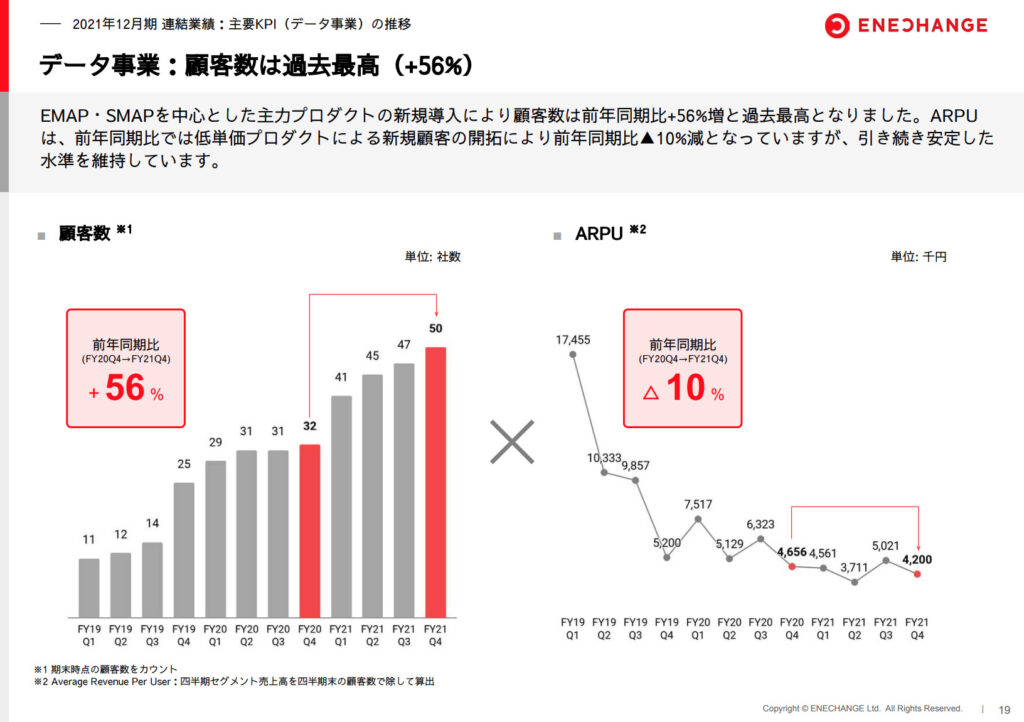

一方、データ事業は、顧客数は前年比+56%増となったものの、ARPUは前年比-10%減になってしていました。この理由としては、低単価プロダクトによる新規開拓したために顧客数増・ARPU減になってしまったようです。

ちなみに、データ事業は顧客数が50社となり、日本の電力事業者主要100社のうち約半数の企業に当社のサービスを使ってもらっている状況になってようです。つまり、日本のエネルギー業界におけるテクノロジープロバイダとして、50%のシェアを持っているということです。

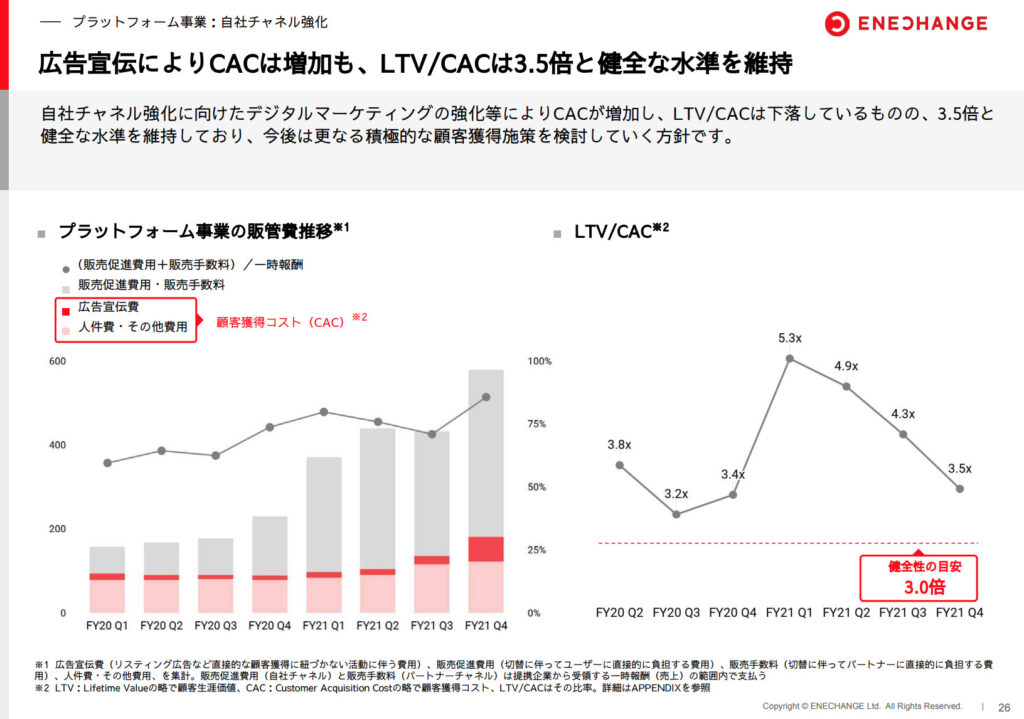

LTVとCAC

SaaSビジネスにおいて、LTVとCACの関係は非常に重要になります。

「LTVとCACとはなんですか?」という方は、下の用語説明をお読みください。

・LTV:顧客生涯価値=1ユーザーが契約開始から解約までにもたらす収益

・CAC:顧客獲得コスト=1ユーザーを獲得するためにかかった広告費や営業費

以上がわかった上で、下図をご覧ください。こちらは今回の決算説明資料にありました「販管費とLTV/CAC」についての資料です。

右側のグラフを見ていただきたいのですが、LTV/CACが3.5倍になっています。これは顧客獲得コストに対して、顧客が生み出す収益が3.5倍になるということです。つまり、コストに対し、3.5倍の収益が手に入るということです。

このLTV/CACは3倍以上が、SaaS企業での健全性の目安になっていますので、エネチェンジは健全であることが分かります。

他にも2022年度成長に向けての想定や成長戦略、新電力シェアなど、いろいろ気になる部分はたくさんありましたので、ぜひ決算資料を読んでみてください。

では、最後に株価が上がらない理由を解説します。

株価が上がらない理由3つ

上述してきたことを見ると、比較的良い決算だったように感じますが、当ブログとしては、短期的には株価は上がらないと見ています。その主な理由は下記の通りです。

<株価が上がらない理由>

・相場悪化の継続

・大幅な営業赤字

・投資タイミングは今でなくても良い

それぞれについて説明します。

相場悪化の継続

まず、理由の一つが相場悪化の継続です。

昨夜、米国CPI(消費者物価指数)が公表されました。CPIとは、衣料や食料品など約200項目の品目の価格の変化を調査して指数化したもので、アメリカの国民の生活水準を示す指標のひとつであり、インフレ率を測るための最重要指標とされています。

そのCPIが、前年比+7.5%と予想を上回る結果だったことから、「さらなる利上げが行われるかも」と積極的な利上げ懸念が出ています。そのため、昨夜の米国株市場は大きく下げてしまいました。

このことから、日本でもつられて株安になることでしょう。相場が悪くても、良い決算なら上がりはするでしょうが、今回の決算にはそんなインパクト・サプライズはありませんでした。

大幅な営業赤字

次の理由が、大幅な営業赤字です。

上述しましたように、2022年度は大きな成長投資をするために、大幅な営業赤字になります。これは以前からエネチェンジでも言われていたことなので、把握している人は大丈夫かもしれませんが、想定以上の営業赤字だと感じた投資家もいるでしょう。

エネチェンジは売上高:100億円の早期達成を目指しており、投資家も早く利益回収フェーズになることを期待しています。しかし、この大きな赤字を見ると、「それは、まだ先の話だな」と感じてしまいます。そして、資金を違うものに投資する考えも出てくることでしょう。

したがって、手放してしまう投資家も出てくるはずです。

投資のタイミング

最後の理由が、投資のタイミングとして、今でなくて良いということです。

上述した2つの理由からも、エネチェンジに投資するならわざわざ、この大幅な営業赤字になる年、そしてこんな相場が悪い時でなくて良いということです。

もっと、売上目標の目処がたったり、利益創出の兆しが見えてきたあたりでも良いと考える投資家もいます。なので、新規の買いも少ないことから、下げ相場の勢いに負けて、株価は下がってしまうことでしょう。

まとめ

以下、今回の記事のまとめです。

<決算内容>

・売上成長は高い

・来期は大幅な営業赤字

・ストック売上成長好調

・買収効果で顧客数の伸びは非常に高い

・LTV/CACも健全

<株価が上がらない理由>

・相場悪化の継続

・大幅な営業赤字

・投資タイミングは今でなくても良い

ー 「投資したい」となるほどのインパクトのある決算ではなかった

いかがでしたか、あなたの投資の参考になりましたか?

「じゃあ、中長期的にどこまで株価は上がるのか、それとも株価は下がってしまうのか」気になる方は、ぜひ以前に当ブログが算出しましたエネチェンジの目標株価についてをお読みください。投資の参考になれば、嬉しいです。

決算発表が本格化してきており、サラリーマン投資家は時間がなく、なかなか全部は見きれません。当ブログも同じサラリーマン投資家なので、そう感じています。そんな時間がないサラリーマン投資家のために、注目銘柄の決算発表をまとめたページを作りました。いろんなサイトへ行かずとも、注目銘柄の決算分析が見れます。特に、当ブログと同じ投資法をしている人なら、「この銘柄、自分も注目してる」と共感できるはずです。

他の銘柄の最新決算分析は、下の記事でまとめています。ぜひ一度ご覧ください。

さいごに

今回は、株価低迷中のエネチェンジの決算発表を分析し、株価が上がらない3つの理由について解説しました。

当ブログとしては、期待の持てる決算でした。短期的には相場に負けてしまいそうですが、ボリュームのある決算資料からは中長期的には成長が期待できる内容だと感じられました。2027年度が一つの目標になっていますが、これの早期化を願っています。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

他の銘柄の最新決算分析を読みたい場合は、下の記事でまとめています。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

当ブログでは、注目銘柄の目標株価を算出しています。気になる方は、下の記事をご覧ください。

また、当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説については、下の記事からどうぞ。

ここまで読んでくださり、ありがとうございます。

「投資を始めたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント