どうもこんにちは、平凡サラリーマン投資家のヒラです。

あなたは、2024年からどんな投資戦略にしようと考えていますか?

「まだ2023年が始まったばかりなのに、2024年のことなんて考えてないよ」という方も多いことでしょう。しかし、今のうちから考えておくべきです。

なぜなら、2024年以降に投資環境は大きく変わるからです。その詳細については後述します。

というわけで今回は、投資環境が大きく変わる2024年以降に向けて、代表的な3つの投資戦略を紹介していきます!

この記事は、下記のような方にオススメです。

- 2024年の投資環境を知りたい

- 2024年以降の投資戦略について知りたい

- 2023年の投資戦略について知りたい

- サラリーマン投資家で時間がないので、要点だけ知りたい

では、早速行ってみましょう!

2024年に変わる投資環境

概要

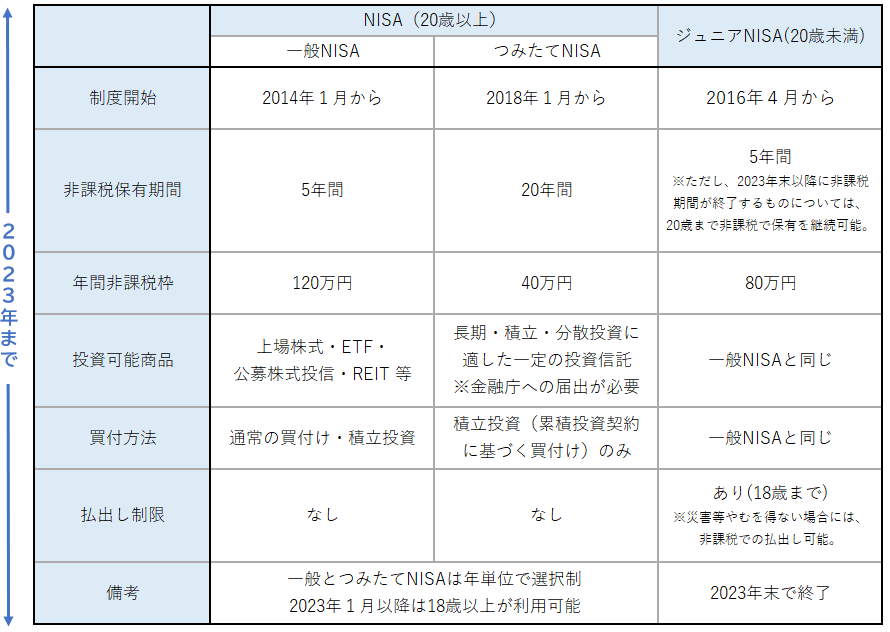

ご存じの方も多いかもしれませんが、2024年からNISA制度が新しく変わります。これは非常に大きな出来事です。

NISA(ニーサ)とは、「非課税口座」内で株式などの金融商品を取引した際に、得られる利益が非課税になる制度です。通常では、利益に対して約20%も課税されてしまうのに対して、利益が非課税になるとでは利益に大きな違いが出てきます。

例えば、100万円の含み益があった株式を売却します。すると、通常とNISAとでは下記のような違いがあります。

- 通常の場合:売却益 約80万円(約20%課税)

- NISAの場合:売却益 100万円(非課税)

上記のように、利益が通常取引とNISAを活用した取引とでは、20万円もの違いが生まれました。もっと含み益が大きい場合なんて、さらに大きな差が生まれます。

ここまで読んで、いかにNISAが株式投資において影響が強いか感じたはずです。したがって、NISA制度の変更は、投資戦略を変更するタイミングであり、2023年はそれに備えるべきでしょう。

新NISAとは

ここからは実際にどう変更になるのか、「新しいNISA」について解説します。

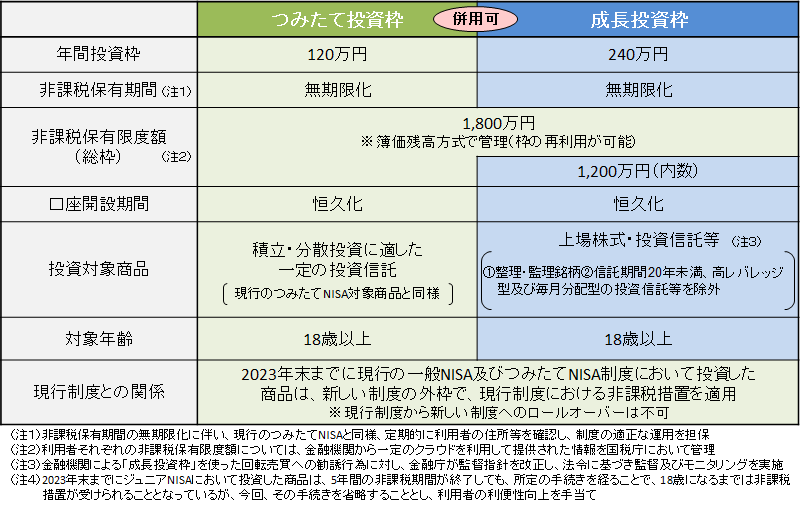

下図をご覧ください。こちらは金融庁から引用しました「新しいNISA制度」についてまとめられた表です。

新しいNISAの特徴は、下記のことが挙げられます。

- つみたて投資と成長投資枠の併用

- 年間投資枠:360万円(つみたて:120万円/成長投資枠:240万円)

- 非課税保有限度額:1,800万円(成長投資枠は最大1,200万円)

- 非課税枠の再利用が可能

- 非課税保有期間が無期限

以上のことが挙げられます。では、従来NISA制度との違いも確認しておきましょう。

従来NISAからの大きな変更点

新しいNISAと従来のNISA制度の大きな違いは、下記の5点です。

| 従来NISA | 新NISA | |

|---|---|---|

| つみたて or 一般の選択制 | つみたて/成長投資枠の併用可能 | |

| 40万円/120万円 | 年間投資枠 | 合計360万円(120万円/240万円) |

| 800万円/600万円 | 非課税保有限度額 | 1,800万円 |

| 不可能 | 非課税枠の再利用 | 可能 |

| 20年間/5年間 | 非課税保有期間 | 無期限 |

新NISA、魅力的じゃないですか?従来の制度より、投資枠が増加し、保有期間も延長されたことで、大幅に改善されています。うまく活用すれば、株式投資で得られる利益は従来よりも大きくなること間違いありません。これは最大限活用しない手はありません!

ということで、考えられる投資戦略を考えてみましたので、紹介します。

2024年以降の投資戦略

新しいNISA制度を用いた投資戦略として考えられるのは、下記の3通りあります。

- つみたて+成長株投資

- つみたてオンリー

- つみたて+高配当株

では、それぞれについて説明していきます。

つみたて+成長株投資の二刀流スタイル

投資戦略の概要

この投資戦略は、攻めの投資スタイルです。下記のような投資法を想定します。

- メインは、成長株投資で成長枠:年間240万円分を活用

- 余力資金でつみたて投資も活用

「売却したらNISA枠が復活する」という新しいNISA制度の特徴を利用して、できるだけ資金効率を高めた(投資期間に対して高いリターン)成長株投資をメインにしていきます。こうすることで、毎年240万円のNISA枠を使い、非課税で売却益をゲットするのです。

そのために、成長枠:1,200万円が満額利用しないように、資金管理もしていきましょう。(5年目には、投資資金240万円分を売却することで、6年目も240万円分が使えるようになります。)

そして、余力でつみたて投資(年間120万円分)もしておきます。

20年後の資産シミュレーション

この投資法をしたときのシミュレーションをすると、下記のような条件のときの、20年後には資産はこうなります。

<条件>

・成長株投資は毎年240万円、5年目で2倍株になり売却

・つみたて投資は毎年120万円投資し、枠が満額になった6年目以降は放置(年率:6%と想定)

↓↓

<20年後の資産>

・成長株投資分:8,640万円、つみたて投資分:1,670万円

→合計:10,310万円

上記のような投資戦略なら、NISA枠だけ使って、20年後には資産1億円超えが達成します。

条件にある「成長株投資:5年目で2倍株になり売却」とありますが、年率+15%成長の株に投資すれば実現可能です。ただ、年によっては相場が悪い時もあるので、毎年そう簡単に投資がうまくいくとも限りません。

こちらの投資戦略は、あくまで投資が上手い、ごく一部の人に向いていると言えます。

また、資産1億円になったとして、その後この資金をどう扱うかが問題です。これをただ取り崩していくのか、それとも安定的な運用に変えるのか。20年後になっても考えることが多いのが難点です。

つみたて全振りスタイル

投資戦略の概要

この投資戦略は、守りの投資スタイルです。下記のような投資法を想定します。

- インデックスつみたて投資で毎月積立

- つみたて投資のみで、NISA枠:1,800万円を全活用

これはシンプルに、これまでつみたてNISAでしてきたことを続けるだけです。ただ、NISA枠が大きくなった分、毎月の資金を多くできる人は多くした方が良いでしょう。

毎年NISA枠をフル活用しても良いですし、自分が捻出できる分だけ毎月積み立て10年以上かけても良いです。ただ、その際に20年後の資産は変わってくることは認識しておくべきでしょう。

20年後の資産シミュレーション

この投資法をしたときのシミュレーションをすると、下記のような条件のときの、20年後には資産はこうなります。上述しましたように、毎月のつみたて額によって20年後の資産は変わるので、確認しておきましょう。また、20年後に4%ルールで取り崩したときの、年間取り崩し可能額も併せて確認します。

<条件①>

・つみたて投資は毎月7.5万円投資(年間90万円)

・20年間かけてNISA枠(1,800万円)をフル活用

・年率:6%で運用

↓↓

<20年後の資産>

・つみたて投資分:3,465万円

→4%ルールで取り崩すと、年間取り崩し可能額:138.6万円

<条件②>

・つみたて投資は毎月15万円投資(年間180万円)

・10年間かけてNISA枠(1,800万円)をフル活用し、その後10年間放置

・年率:6%で運用

↓↓

<20年後の資産>

・つみたて投資分:4,402万円

→4%ルールで取り崩すと、年間取り崩し可能額:176.1万円

<条件③>

・つみたて投資は毎月30万円投資(年間360万円)

・5年間かけてNISA枠(1,800万円)をフル活用し、その後15年間放置

・年率:6%で運用

↓↓

<20年後の資産>

・つみたて投資分:5,015万円

→4%ルールで取り崩すと、年間取り崩し可能額:200.6万円

上記のことから、取り崩し可能額に着目すると「20年後に取り崩す」という条件は同じでも、できるだけ早く積み立てた方が取り崩し可能額は多くなるということが分かります。

ただ、当ブログが気になったのは、取り崩すときに売却することになるので、NISA枠は復活します。しかし、「その使い道はどうしようか」ということです。割り切って、NISA枠については無視するというのも手ですが、当ブログとしては何かもったいない気がしてしまいます。

当ブログと同じく「NISA枠が気になる」という方は、次の投資戦略をオススメします。

つみたて+高配当株(ETF)の二刀流スタイル

投資戦略の概要

この投資戦略も、どちらかといえば守りの投資スタイルです。下記のような投資法を想定します。

- メインは、高配当株(ETF)投資で成長枠:年間240万円分を活用

- 余力資金でつみたて投資も活用

従来のNISAでは実現できなかった、「高配当株をNISAで投資」です。高配当株投資は長期保有になるため、保有期限が5年間の一般NISAには不向きでした。また、つみたてNISAでは、投資信託のみが投資可能でしたので、こちらも高配当株に投資できませんでした。

新しいNISAになり、保有期限が無期限になったことで、成長枠を利用して高配当株(ETF)に投資することが可能になりました。ということは、これまで配当金には約20%が課税されていましたが、それが新しいNISAでは非課税で得られるようになりました。つまり、従来は配当利回り4%だったものも課税されて税引き後3.6%分しか得られなかったのが、新しいNISAでは丸々4%分の配当金が得られるのです。

また、配当利回り水準の3.5%以上が高配当株と呼ばれていますが、増配が期待される株に投資することで、将来的にはその倍の7%以上の配当利回りになることもあり得ます。

20年後の資産シミュレーション

この投資法をしたときのシミュレーションをすると、下記のような条件のときの、20年後には年間取り崩し額+配当額はこうなります。

<条件A>

・つみたて投資は毎月2.5万円投資(年間30万円)

・20年間かけて600万円を活用

・年率:6%で運用

・高配当株投資は広く分散され、増配も狙える米国高配当ETFのVYMを採用

・VYM:配当(分配金)利回り3%、増配率6.29%(2017-2022の平均)

・毎年60万円を投資、20年かけて成長枠1,200万円分をフル活用

・配当金再投資なし、外国税10%

↓↓

<20年後の年間取り崩し額+配当金>

・つみたて投資分資産:1,155万円、4%ルールで取り崩すと年間取り崩し可能額:46.2万円

・高配当投資分の年間配当金(分配金):61.5万円

→合計:107.7万円

<条件B>

・つみたて投資は毎月5万円投資(年間60万円)

・10年間かけて600万円を活用し、その後10年間放置

・年率:6%で運用

・高配当株投資は広く分散され、増配も狙える米国高配当ETFのVYMを採用

・VYM:配当(分配金)利回り3%、増配率6.29%(2017-2022の平均)

・毎年120万円を投資、10年かけて成長枠1,200万円分をフル活用し、その後10年間放置

・配当金再投資なし、外国税10%

↓↓

<20年後の年間取り崩し額+配当金>

・つみたて投資分資産:1,466万円、4%ルールで取り崩すと年間取り崩し可能額:58.7万円

・高配当投資分の年間配当金(分配金):79.7万円

→合計:138.4万円

<条件C>

・つみたて投資は毎月10万円投資(年間120万円)

・5年間かけて600万円を活用し、その後15年間放置

・年率:6%で運用

・高配当株投資は広く分散され、増配も狙える米国高配当ETFのVYMを採用

・VYM:配当(分配金)利回り3%、増配率6.29%(2017-2022の平均)

・毎年240万円を投資、5年かけて成長枠1,200万円分をフル活用し、その後15年間放置

・配当金再投資なし、外国税10%

↓↓

<20年後の年間取り崩し額+配当金>

・つみたて投資分資産:1,670万円、4%ルールで取り崩すと年間取り崩し可能額:66.8万円

・高配当投資分の年間配当金(分配金):91.7万円

→合計:158.5万円

上記のことから、20年後にできる限り多くの取り崩し金+配当金を得たいのなら、できるだけ早く積み立てた方が多くなるということが分かります。

「つみたてオンリー」の投資戦略より年間で得られる金額は少なく見えますが、この投資戦略は増配が期待できるので、20年後以降も年間配当金は増えていくことが期待できます。ゆくゆくは「つみたてオンリー」戦略を超えることも推測できます。

また、今回算出した投資戦略は、配当金再投資抜きの場合です。20年後に至るまでに得られた配当金も、特定口座や一般口座で高配当株に投資すれば、さらに年間配当金は多くなることでしょう。

じゃあ、2023年の投資戦略はどうするか?

これまで2024年以降の投資戦略を紹介してきました。ここで気になるのは「じゃあ、2023年はどうするのか?」ということですね。

当ブログとしては、NISA活用分についてはこれまで通りの投資戦略で良いと考えています。一般NISAをしている人は、5年で利益最大化を狙える株に投資。つみたてNISAをしている人は、これまで通りの積立額で毎月コツコツつみたて投資。せっかく与えられたNISA枠は使い切るのが、良いでしょう。

ただ、NISA枠をはみ出した余力資金分の投資は、2024年以降のNISA枠活用のために貯めておくという戦略はアリだと考えています。上述しましたように、できる限り早くNISA枠を使い切って複利を使って、資産や配当金などを最大化させたいですからね。

まとめ

以下、今回のまとめです。

<2024年から変わる投資環境>

・新しいNISA制度に変更

-つみたて投資と成長投資枠の併用可能に

-年間投資枠:360万円(つみたて:120万円/成長投資枠:240万円)

-非課税保有限度額:1,800万円(成長投資枠は最大1,200万円)

-非課税枠の再利用が可能に

-非課税保有期間が無期限に

<2024年以降の投資戦略>

・つみたて+成長株投資

・つみたてオンリー

・つみたて+高配当株

※詳しい投資戦略や20年後のシミュレーションは、上述を参照

<2023年の投資戦略>

・NISA枠活用分はこれまで通り

・NISA枠以外の余力資金分は、2024年以降のNISA枠投資分に充てるために、貯めておくのもアリ

いかがでしたか、あなたの投資の参考になりましたか?

2023年もまだ始まったばかりですが、投資環境が大きく変わる2024年に意識を向けて準備し始めるべきです。今後のトータルリターンが大きく変わる可能性があります。ちゃんと準備して、2024年の新しいNISA制度に臨みましょう。

さいごに

今回は、投資環境が大きく変わる2024年以降に向けて、代表的な投資戦略を紹介しました。

当ブログとしては、これまで小型成長株をメインとしてきましたが、2024年からはNISA分ついては「つみたて+高配当株」をコアとして採用しようと考えています。余力資金分は小型成長株投資をサテライトとして採用します。

当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説まとめについては、下の記事からどうぞ。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

ご意見やアドバイスありましたら、いただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

注目銘柄の最新決算分析を読みたい場合は、下の記事でまとめています。

また、当ブログでは、注目銘柄の目標株価を算出しています。気になる方は、下の記事をご覧ください。

ここまで読んでくださり、ありがとうございます。

「投資にチャレンジしたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

さらに、こちらのTwitterアカウント「ヒラ / PLAIN MR. 投資ブログ」をフォローすると、ブログ更新状況や注目銘柄のその日の値動きの理由が分かります。ぜひ、こちらもチェックしてください。

これからも、どうぞよろしくお願いいたします!

コメント