→最新の決算分析については、下の記事で解説しています。

最新の決算分析を読みたい方は下からどうぞ。

どうもこんにちは、平凡サラリーマン投資家のヒラです。

みなさんは、エネチェンジ(ENECHANGE)という銘柄はご存知ですか?

脱炭素社会を実現する「エネルギーテック」企業です。今、注目が集まっている再生可能エネルギー関連株の一つでもあります。

そんなエネチェンジですが、株価はずっと下落中です。5/13の取引時間後に決算発表がありました。業績予想の大幅な修正がされました。これは良いのか、悪いのか。高い成長性はまだあるのでしょうか?今後が心配です。

今回は、業績予想が大幅に修正されたエネチェンジの決算発表を分析し、成長性はまだあるのかについて解説していきます。

この記事は、

・エネチェンジについての情報を共有したい

・エネチェンジの今後について知りたい

・意見交換したい

上記のような方におすすめです!

前回の決算については、以前ブログにて紹介しました。こちらの記事を読むと、業績の推移が分かりやすく、今回の記事が理解しやすくなります。

では、早速行ってみましょう!

エネチェンジの株価チャート

まずは、現在の株価を確認します。下のチャートをご覧ください。こちらは直近6ヶ月のエネチェンジの日足チャートです。

株価は見ての通り、11月中旬からずっと下がり続けています。これは、新株発行と株式相場の悪化が原因です。新株発行だけならまだ良かったのですが、相場悪化も重なってしまい、ダブルパンチでした。

相場悪化の主な理由は、下記の通りです。

<相場悪化の原因>

・日本での金融所得課税増税が話題に

ー 株式投資離れ、今のうちに手仕舞いする投資家の増加

・米国でのテーパリング早期化

ー 利上げ早期化

ー 米国長期金利上昇

→ 株式のリターンに対して相対的評価低下

・ウクライナの地政学的リスク

ー ロシアからヨーロッパへの原油・天然ガスの経由地であるウクライナで、戦争勃発か?

ー ロシアからのエネルギー供給減予測

→ 世界エネルギー価格高騰

→ コロナ感染拡大と併せて、世界経済にダブルパンチ

上記のことから、特にグロース株相場が悪化しています。軒並み株安になっており、もちろんグロース株であるエネチェンジも、もれなく株価は下がり続けています。

そんな中での決算発表でした。少しでも株価底上げになることを期待していましたが、業績予想の大幅な修正がされました。これは良いものなのか、それとも悪いものなのか?

では、今回の決算内容を確認しましょう。

決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもエネチェンジをみています。

したがって、一番重要視したいのが「成長性」に関してです。そのため、下記の項目に着目します。

項目としては、

・損益(売上や利益)

・投資(事業拡大)

・ニュース(事業拡大、新規事業について)

について着目していきます。

もちろん、他のバランスシートやキャッシュ・フローも大切です。そこにも目を通しますが、この記事では重視するところを取り上げていきます。

業績

直近では、2022年12月期の第1四半期決算が発表されました。

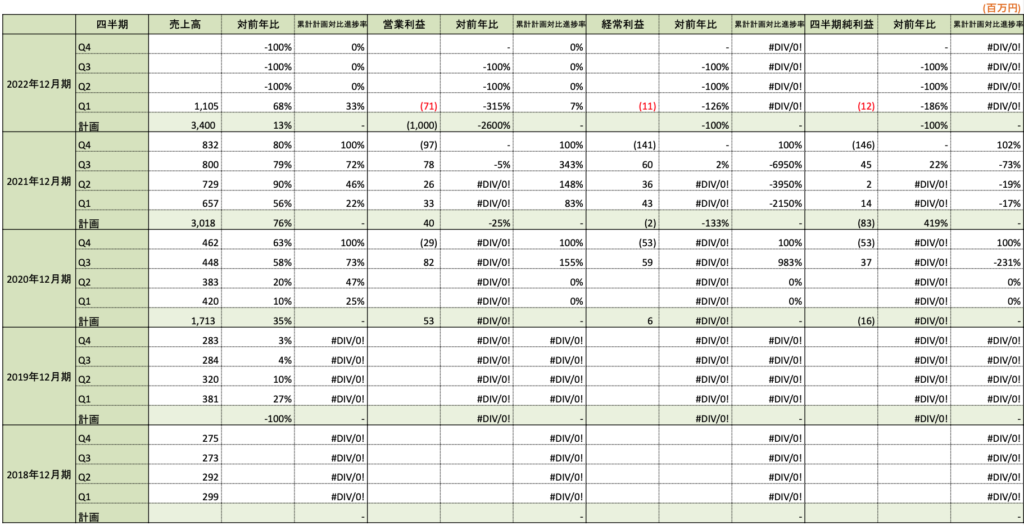

短信では、売上や利益が累計で出されています。当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。下の表をご覧ください。

四半期ごとに

・売上、営業利益、経常利益、純利益

・各対前年比(%)

・各累計計画対比進捗率(%)

を算出しています。

上の表をもとに、ポイントを絞って説明します。

業績予想の修正

まず、注目していただきたいのが、業績予想です。

2022年度の通期業績予想は当初、売上高/営業利益の順に、4,000百万円(前期比+33%)/-1,500百万円と公表されました。しかし、今回の決算発表と併せて業績予想の修正がされました。売上高/営業利益の順に、3,400百万円(前期比+12.7%)/-1,000百万円と、売上減少・赤字縮小です。

この業績予想修正の理由は下記の通りです。

<業績予想修正の理由>

・ロシアのウクライナ侵攻による資源価格の高騰

→電力調達価格の高騰

→切替先電力会社の不在によるユーザー獲得機会の損失

→プラットフォーム事業のユーザー獲得の鈍化に伴うフロー型収益の減少

→マーケティング施策を抑制

これにより5月以降の売上が減少するものの、赤字が縮小する見込みのようです。

しかし、これはチャンスでもあるようです。事業環境さえ良くなれば、電力会社切替ニーズの増加によるユーザー獲得機会の増加を推測されています。つまり、またフロー型収益の増加も見込めます。今は我慢の時期ということですね。

上の表はそれを反映しています。

四半期ベースの売上高

次に注目していただきたのが、四半期ベースでの売上高です。

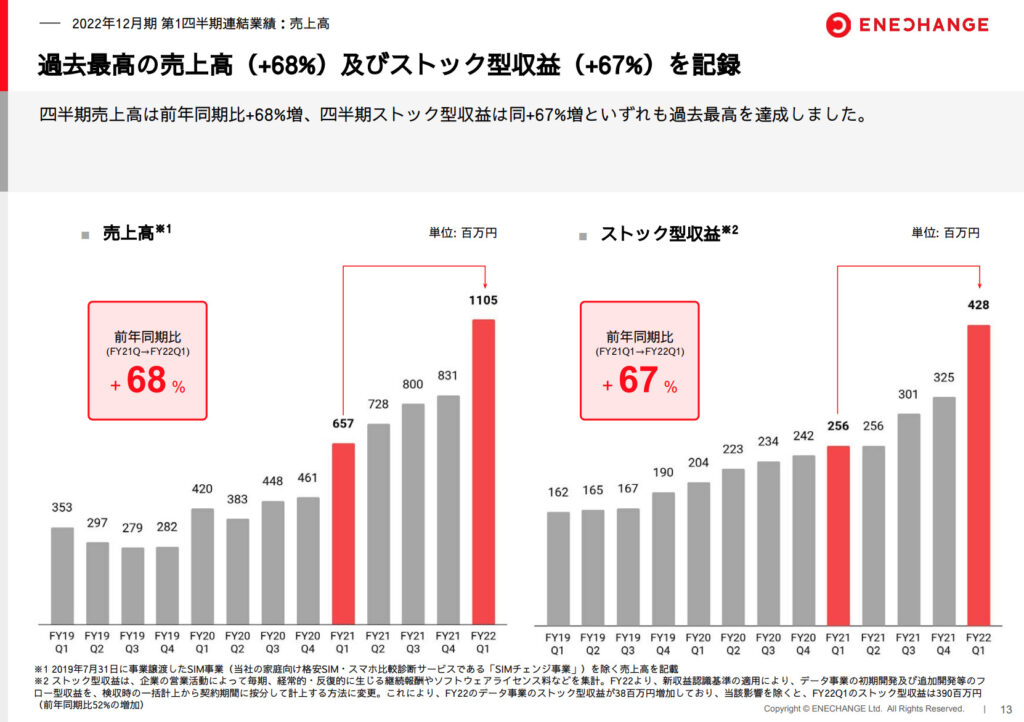

これまでで過去最高の四半期売上高です。さらに前年比 +68%と高い売上成長です。これはプラットフォーム事業において、新電力撤退等による電力切替需要の増加によりフロー売上高が増加、電気料金の上昇によりストック型収益も増加したためです。

しかし、上述もしたように、今後はフロー型の収益が減少してしまうようです。

成長性を計るために、KPIについても確認しておきましょう。

KPI

ストック型収益

下図をご覧ください。こちらは今回の決算説明資料にありました「ストック型収益」です。

見て分かるように、ストック型収益が大きく増加しています。しかし、これは新会計基準に変更したことと、電気料金の値上げの影響もあります。なので、一概に良いとは判断しづらいです。

売上高:1,105百万円に対し、通期ストック型売上高:428百万円なので、ストック売上高比率:38.7%になりました。

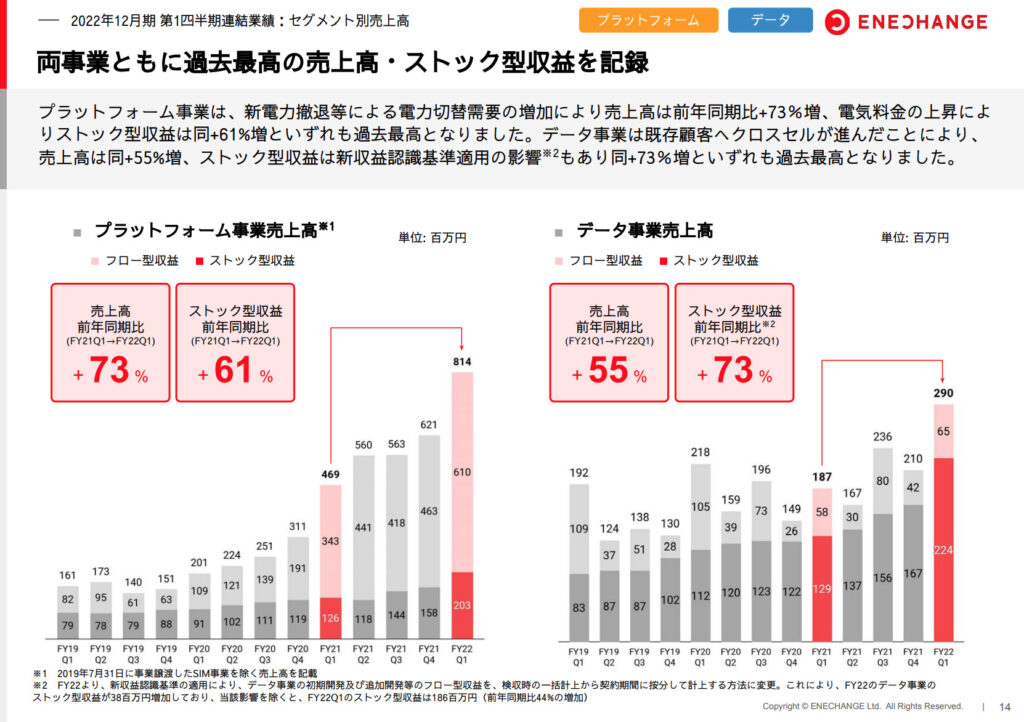

プラットフォーム事業とデータ事業ともに、過去最高のストック型収益をあげることができたためです。下図をご覧ください。こちらは今回の決算説明資料にありました「セグメント別売上高」です。

見ての通り、どちらのセグメントも前年比で高い四半期売上高です。プラットフォーム事業なんて、前年比+73%です。データ事業も、エネチェンジが公表している成長戦略では+10〜20%を目標にしていましたが、それを上回る+55%の伸び率です。ただ、先ほども述べたように、一過性の可能性が高いので素直には受け止めないようにしておきます。

調整後営業利益

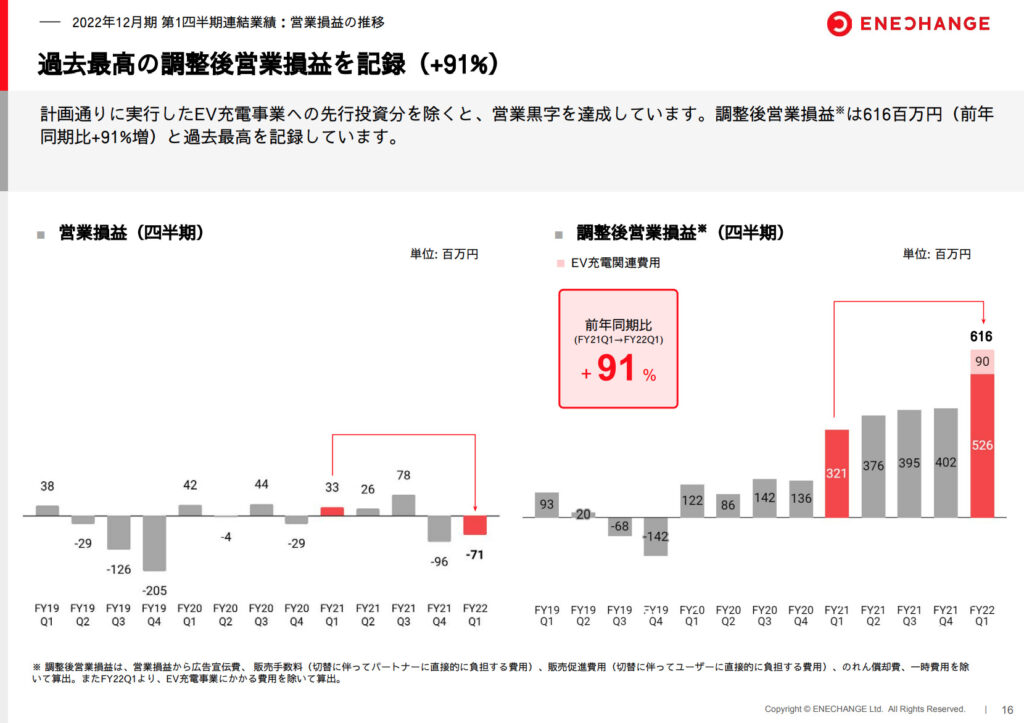

2021年度は営業利益はマイナス(=赤字)でしたが、調整後営業利益はどれくらいになったか確認しておきましょう。

調整後営業利益とは、「調整後営業利益=売上高ー売上原価ー販売費及び一般管理費」で計算できます。つまり、M&Aや固定資産損益、一時的な成長投資などを抜いた経営の実態を表示するための指標です。

下図をご覧ください。こちらは今回の決算説明資料にありました「調整後営業利益」についての資料です。

見ての通り、2021年度よりも調整後営業利益が一段階増加しました。これは上述してきたように、プラットフォーム事業のフロー収益の増加と電気料金の上昇による恩恵で増加したものだと推測されます。そのため、一時的な急増でしょう。ただ、EV充電関連費用はそのまま受け取って良いです。これは好感が持てます。

利益率を計算してみると、調整後営業利益:616百万円に対して、1Q売上高:1,105百万円と比較すると、調整後営業利益率:55.7%と非常に高い数値になります。

本来はこれくらいのポテンシャルはあるということです。やろうと思えば、黒字化は可能であるということです。

ただ、これの数字がそのまま、将来的な営業利益率になることはないはずですので、注意してください。やはり、企業は何かしらには投資しながら運営されていくので、営業利益率:55.7%にはなりません。

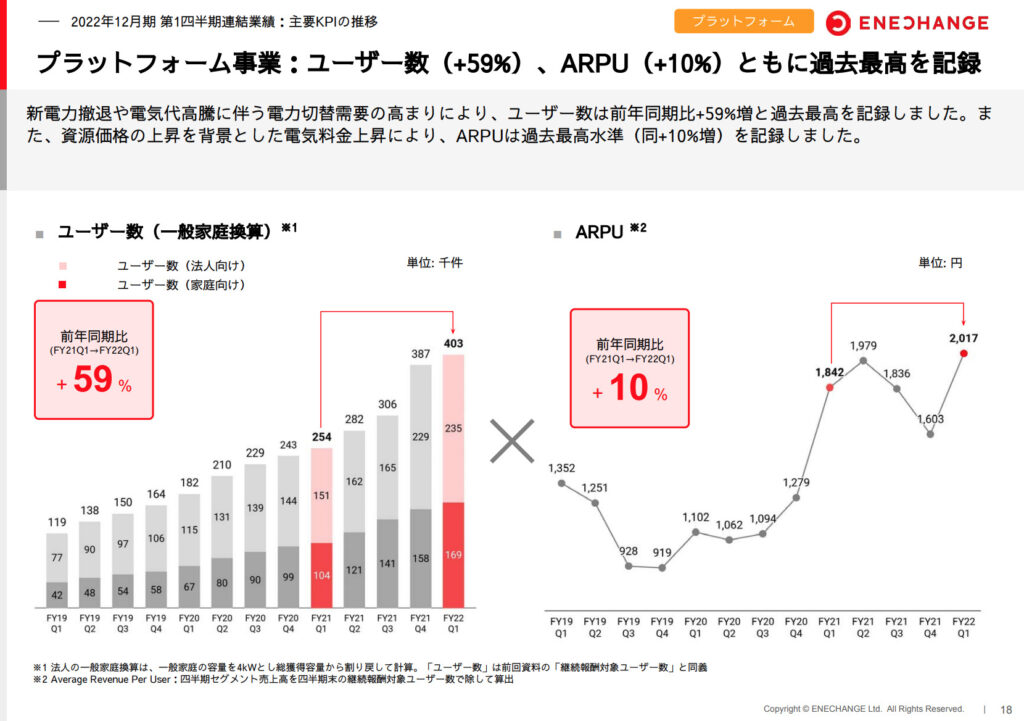

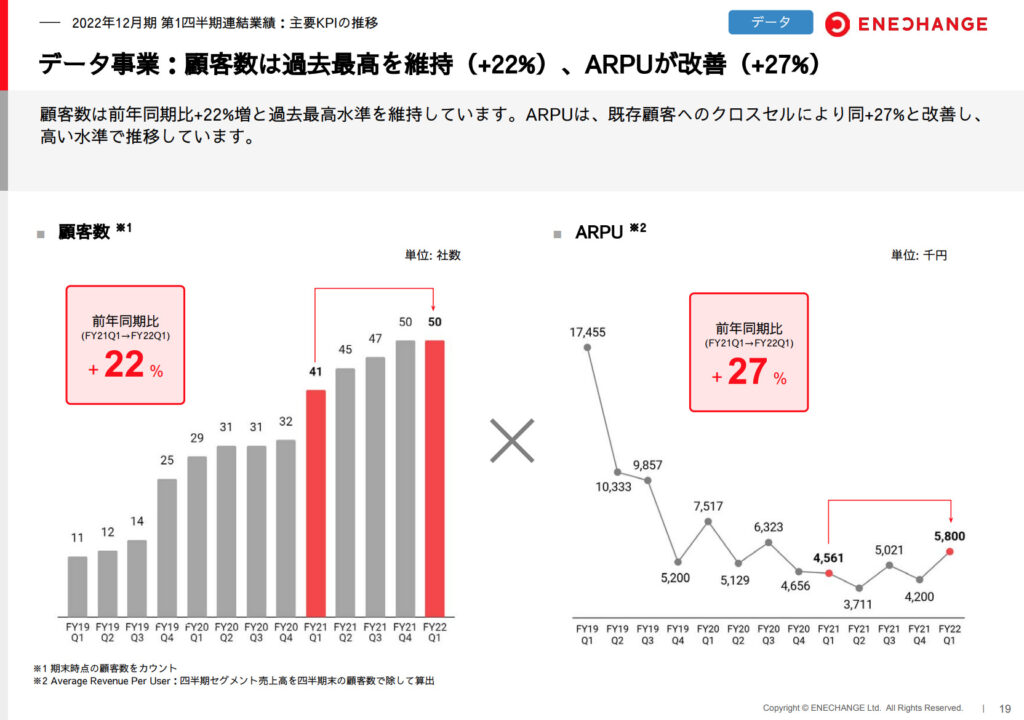

主要KPI

下図をご覧ください。こちらは今回の決算説明資料にありました「各事業のKPI」です。

プラットフォーム事業は、電気料金上昇のおかげでARPUが前四半期から大きく増加しました。ただ、ユーザー数は前年からは大きく増加していますが、前四半期からはそこまで伸びていません。

データ事業も、ARPUは既存顧客へのクロスセルが好調で増加しています。ただこちらも、顧客数も前年からは増加していますが、前四半期から増加はしていません。

これは、どちらも電力業界に起きている新電力撤退や電力価格高騰の影響が強く出ています。

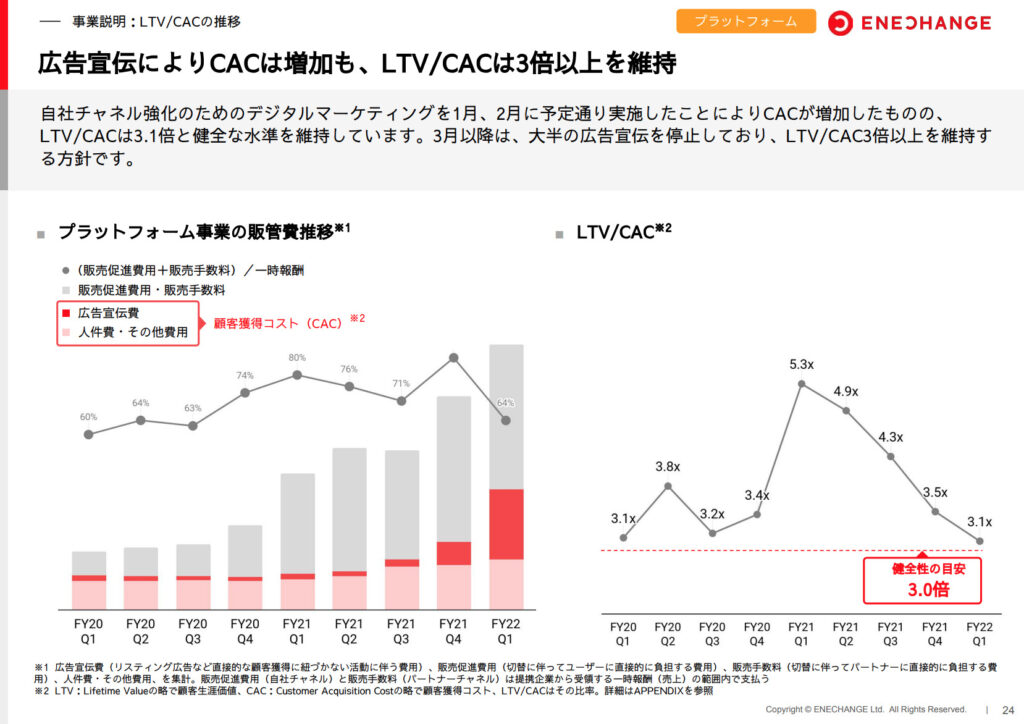

LTVとCAC

SaaSビジネスにおいて、LTVとCACの関係は非常に重要になります。

「LTVとCACとはなんですか?」という方は、下の用語説明をお読みください。

・LTV:顧客生涯価値=1ユーザーが契約開始から解約までにもたらす収益

・CAC:顧客獲得コスト=1ユーザーを獲得するためにかかった広告費や営業費

以上がわかった上で、下図をご覧ください。こちらは今回の決算説明資料にありました「販管費とLTV/CAC」についての資料です。

右側のグラフを見ていただきたいのですが、LTV/CACが3.1倍になっています。これは顧客獲得コストに対して、顧客が生み出す収益が3.1倍になるということです。つまり、コストに対し、3.1倍の収益が手に入るということです。

このLTV/CACは3倍以上が、SaaS企業での健全性の目安になっていますので、エネチェンジは健全であることが分かります。ただ、下がり続けているのが少し気になりますね。

他にも2022年度の方針など、いろいろ気になる部分はたくさんありましたので、ぜひ決算資料を読んでみてください。

では、最後に成長性はまだあるのかを解説します。

成長性はまだあるのか

上述してきたことを見ると、短期的には厳しいと見ています。しかし、長期的には強い事業だと感じています。

プラットフォーム事業、データ事業、EV充電事業のそれぞれに関してのニュースを紹介します。

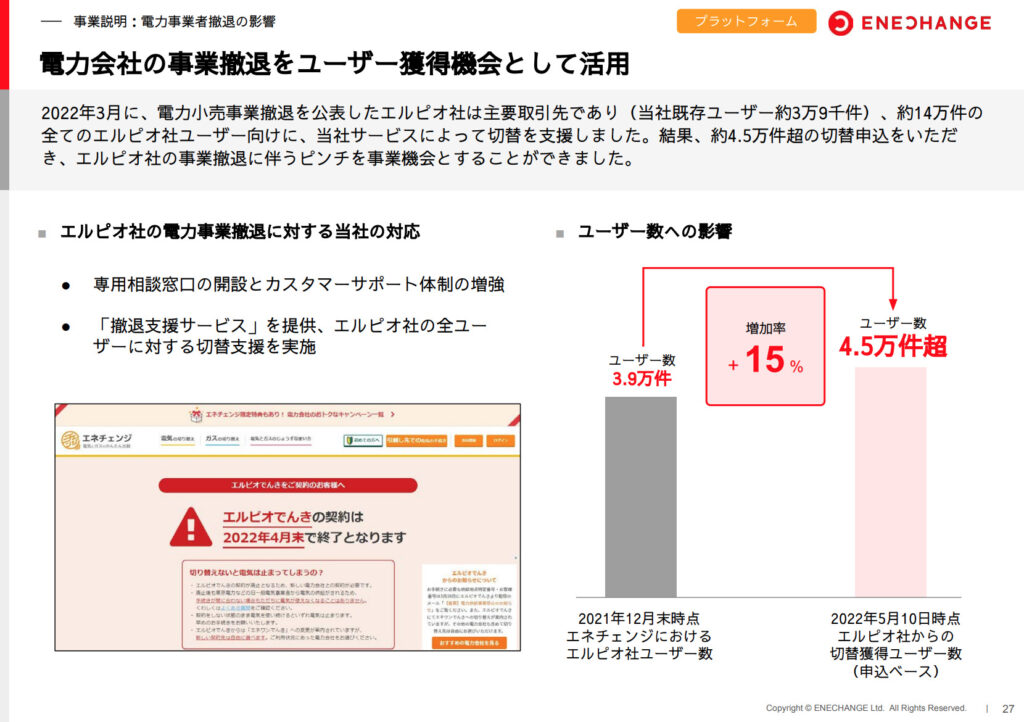

プラットフォーム事業

まず、プラットフォーム事業ですが、下図をご覧ください。こちら、決算説明資料から引用しました「電力事業者撤退の影響」です。

電力事業者が撤退することで今期のプラットフォーム事業の収益は減少する見込みですが、これはユーザー獲得のチャンスでもあるようです。実際に、申し込みベースですが、ユーザー数は今のところ増えたようです。このまま契約となれば、以前よりもユーザー数が増えることでしょう。

そうなれば、短期的な収益減少はあるものの、中長期的な収益増加は見込めます。

データ事業

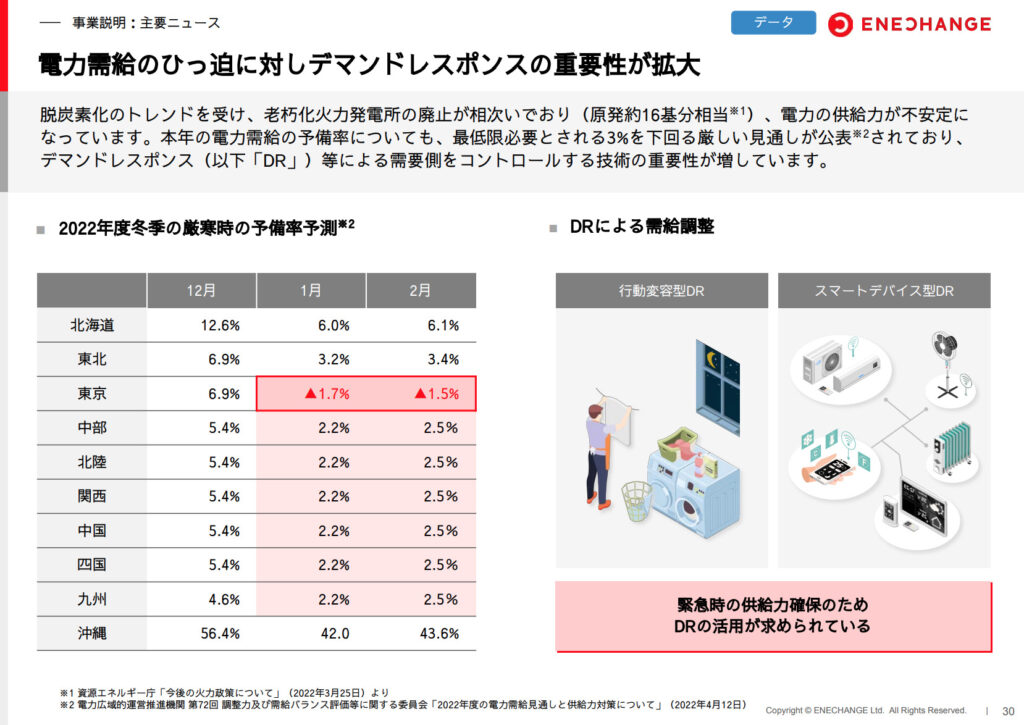

つぎに、データ事業ですが、下図をご覧ください。こちら、決算説明資料から引用しました「電力需給のひっ迫」です。

脱炭素化の社会の流れを受けて、火力発電所の停止、先日には地震で火力発電所も一時停止し、国内の電力供給が不安定になっています。ニュースにも出たように、「電力供給の予備率が3%下回って節電・計画停電」なんてこともありましたよね。

今後、電気の需要(消費)と供給(発電)のバランスをとるために、需要家側の電力を制御する「デマンドレスポンス」が大切になってきます。電力安定供給の究極は「同時同量」、つまり需要量と同じ分だけ供給するということです。そのために、ほぼリアルタイムで電力利用状況を把握が欠かせません。これに使うのがスマートメーターです。

エネチェンジでは、スマートメーターデータの認定協会に参画予定であり、2023年度以降に当データを活用したサービスの本格提供が可能となる予定のようです。

EV充電事業

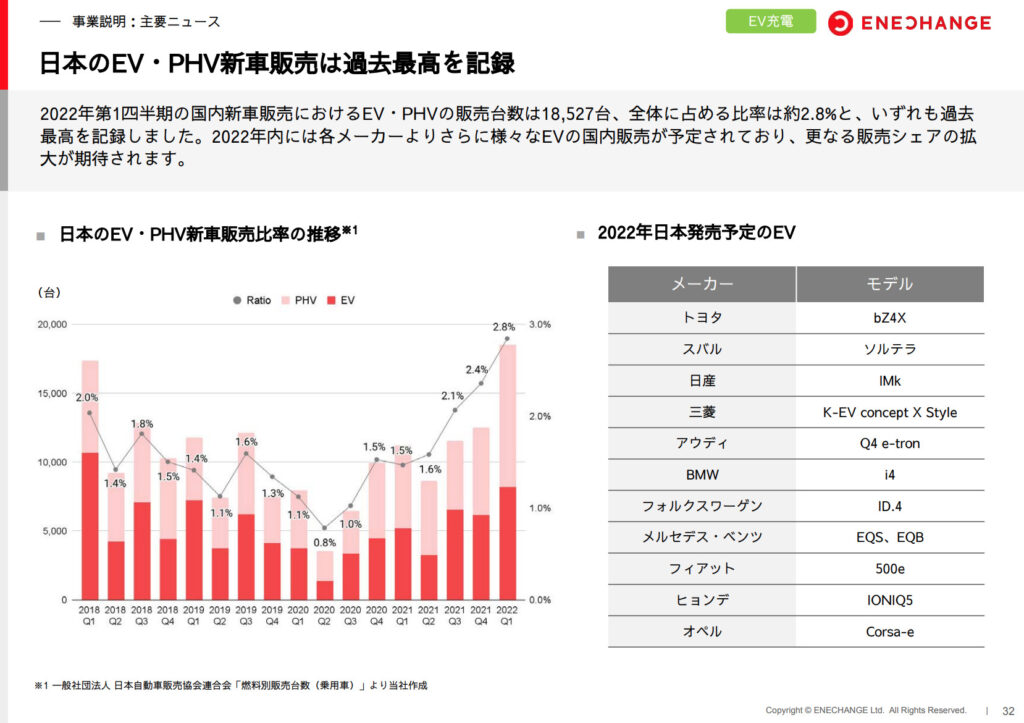

さいごに、EV充電事業事業ですが、下図をご覧ください。こちら、決算説明資料から引用しました「国内のEV・PHV新車販売数」です。

上図のように、EV(電気自動車)・PHV(プラグインハイブリッド自動車)の販売台数は、ともに増加しています。今後ますますシェア拡大がされていくことが推測されます。これを背景に、EV充電需要が高まっていくことは想像するに容易いですね。

したがって、エネチェンジのEV充電事業には追い風になることは間違い無いでしょう。

以上のことより、エネチェンジの3事業に対して、環境としては中長期的にプラスになることが多いはずです。したがって、今後も成長性はあると見込めます。とりあえず、当ブログとしては、「ここを乗り切れれば」と感じています。

まとめ

以下、今回の記事のまとめです。

<決算内容>

・業績予想の修正、売上高減少・赤字縮小

ー 事業環境悪化により、方針転換

・四半期収益は高い

ーしかし、一過性の可能性あり

・KPIは顧客数の伸びが悪い

・LTV/CACも健全なものの、低下傾向

<成長性はまだあるのか>

・3事業ともに、中長期的にプラスになる事業環境

ー 中長期的に成長性はあり

みなさんは、どうお考えですか?

「じゃあ、中長期的にどこまで株価は上がるのか、それとも結局株価は下がってしまうのか」気になる方は、ぜひ以前に当ブログが算出しましたエネチェンジの目標株価についてをお読みください。投資の参考になれば、嬉しいです。

さいごに

今回は、業績予想が大幅に修正されたエネチェンジの決算発表を分析し、成長性はまだあるのかについて解説しました。

当ブログとしては、期待の持てる決算でした。短期的には相場に負けてしまいそうですが、ボリュームのある決算資料からは中長期的には成長が期待できる内容だと感じられました。2027年度が一つの目標になっていますが、これの早期化を願っています。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

他の銘柄の最新決算分析を読みたい場合は、下の記事でまとめています。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

当ブログでは、注目銘柄の目標株価を算出しています。気になる方は、下の記事をご覧ください。

また、当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説については、下の記事からどうぞ。

さらに、こちらのTwitterアカウント「ヒラ / PLAIN MR. 投資ブログ」をフォローすると、ブログ更新状況や注目銘柄のその日の値動きの理由が分かります。ぜひ、こちらもチェックしてください。

ここまで読んでくださり、ありがとうございます。

「投資を始めたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント