どうもこんにちは、平凡サラリーマン投資家のヒラです。

みなさんは、ココペリという銘柄はご存知ですか?

BtoB SaaSモデルの中小企業向け経営支援プラットフォームであり、金融機関の取引先企業に向けて展開するサービスをしている企業です。国内の小型成長株ファンドに組み込まれている銘柄の一つです。

そんなココペリですが、2/14の取引時間後に決算発表があり、その翌日には株価が大幅下落してしまいました。前年比で大幅な増収増益だったのに、一体なぜ株価は下がってしまったのでしょうか?

今回は、ずっと株価が下落中のココペリの決算をを分析しつつ、株価下落の2つの理由を解説していきます。

→最新の決算分析については、下の記事で解説しています。

最新の決算分析を読みたい方は下からどうぞ。

この記事は、

・分析の仕方を知りたい

・ココペリについての情報を共有したい

・意見交換したい

・分析についてアドバイスしたい

上記のような方におすすめです!

前回の決算分析については、下の記事で解説しています。こちらを読むことで、業績の推移が分かり、今回の記事も分かりやすくなります。ぜひ一度読んでみてください。

では、早速行ってみましょう!

株価チャートを確認

下のチャートをご覧ください。こちらは、直近6ヶ月のココペリの日足チャートです。

見ての通り、株価はずっと下がり続けています。11月中旬にあった決算発表でも、翌日に窓を開けて大きく下げました。この原因は、前回の決算分析記事で解説しました。

これも引き金にもなりつつ、11月下旬からはさらに下げ始めました。これは株式相場悪化のために、下げ続けています。立て続けに株式市場には悪い材料が出てきました。主な理由は下記の通りです。

<相場悪化の原因>

・日本での金融所得課税増税が話題に

ー 株式投資離れ、今のうちに手仕舞いする投資家の増加

・米国でのインフレ加速、テーパリング早期化

ー 利上げ早期化

ー 米国長期金利上昇

→ 株式のリターンに対して相対的評価低下

・ウクライナの地政学的リスク

ー ロシアからヨーロッパへの原油・天然ガスの経由地であるウクライナで、戦争勃発か?

ー ロシアからのエネルギー供給減予測

→ 世界エネルギー価格高騰

→ コロナ感染拡大と併せて、世界経済にダブルパンチ

上記のことから、特にグロース株相場が悪化しています。軒並み株安になっており、もちろんグロース株であるココペリも、もれなく株価は下がり続け、株価は底なし沼状態です。

そして、2/14の取引時間後に決算発表がありました。その翌日に、株価はまた窓を開けて大きく下落しました。こんなに下がっているのに、どこまで下がるんでしょうね。

今回は、一体どんな決算で、どんな理由で下がってしまったのでしょうか?

では、今回の決算内容を確認しましょう。

決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもココペリをみています。したがって、一番重要視したいのが「成長性」に関してです。そのため、下記の項目に着目します。

項目としては、

・損益(売上や利益)

・投資(事業拡大)

・ニュース(事業拡大、新規事業について)

について着目していきます。

もちろん、他のバランスシートやキャッシュ・フローも大切です。そこにも目を通しますが、この記事では重視するところを取り上げていきます。

業績

直近では、2022年3月期の第3四半期決算が発表されました。

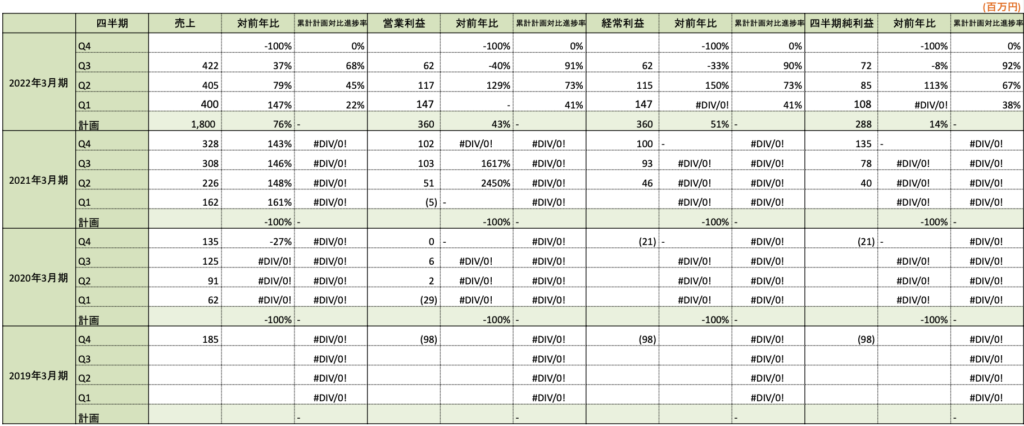

短信では、売上や利益が累計で出されています。当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。下の表をご覧ください。

四半期ごとに

・売上、営業利益、経常利益、純利益

・各対前年比(%)

・各累計計画対比進捗率(%)

を算出しています。

上の表を元に、ポイントを絞って解説していきます。

進捗率

まず注目していただきたいのが、進捗率です。

2Q時点で、売上高は68%、利益関係は90%程度もあります。

ココペリはストック型の収益のモデルのために、下期偏重型です。そのため、利益は2Q時点でこの水準ならば、ほぼ今期の達成は確実でしょう。逆にこの時点で、この進捗なのに、業績予想の修正がないことから、業績予想の数値がそのまま実績になることが推測できます。

売上高に関しては、2Q時点では前年より進捗が良かったですが、3Qでは前年並になってしまいました。少し物足りない感じがしてしまいますね。

四半期ベースでの売上高

続いて注目したいのが、四半期ベースでの売上高です。

前年同期比を見ると、+37%と高い成長率であることもわかります。しかし、今期の1Qまでは、前年比+100%超えだったのに、2Qでは+79%、今回の3Qでは+37%と、前年対比の数値が低くなってきています。

また、ストック型の収益モデルのため、毎四半期ごとに積み重なっていくことが期待されているにも関わらず、今期はあまり四半期売上高が四半期ごとにそこまで増加していません。これは少し、成長鈍化懸念が出てきてしまいますね。

累計での前年対比だと+76.1%と高い成長率に見えましたが、四半期売上高で分けて見ると、もの足りない感がありますね。

今後の成長性を計るために、KPIについても確認しておきましょう。

KPI

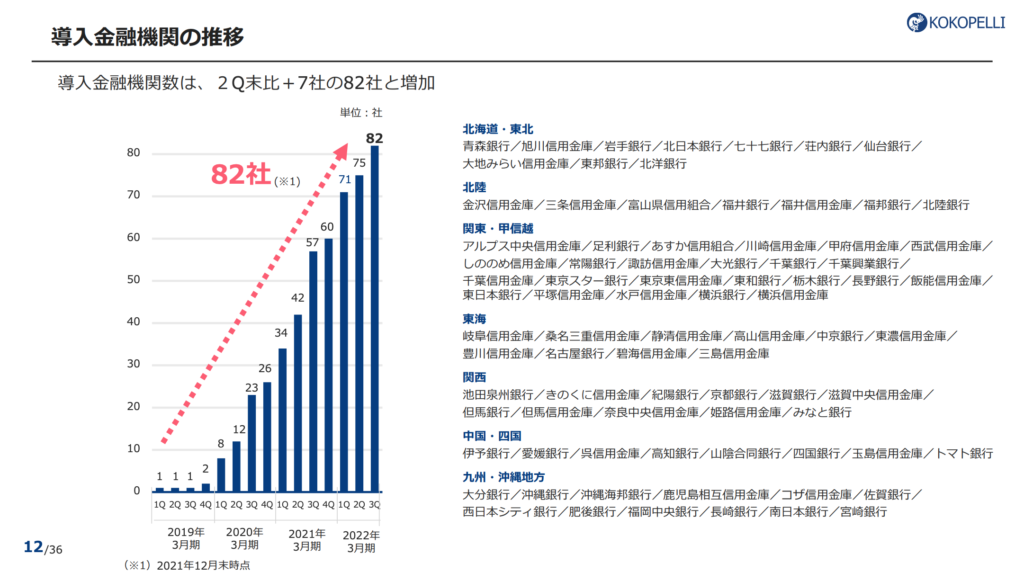

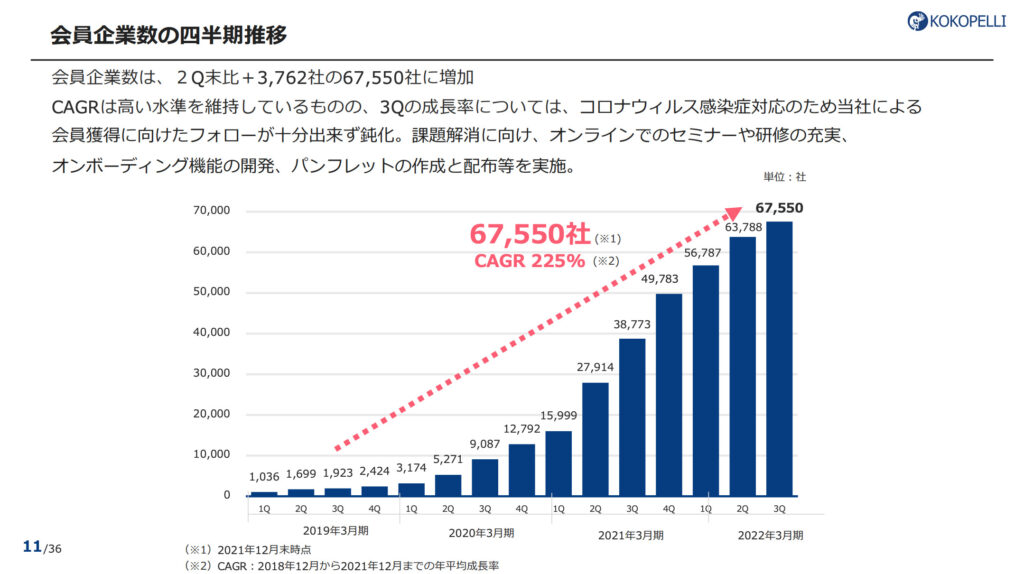

導入金融機関数と会員企業数

ココペリでは、

・導入金融機関数

・会員企業数

上記2点をKPIとして見ます。

<なぜ、この2項目がKPI(重要指標)なのか?>

ココペリは上述しましたように、収益源がストック型の月額利用料です。この月額利用料は「固定+レベニューシェア」です。

固定料金は導入金融機関数に左右され、レベニューシェアは会員企業数に左右されます。つまり、この2項目の増加が、ココペリの収益成長に直結すると言っても過言ではありません。よって、上記の2項目がKPIと言えるのです。

下図をご覧ください。

こちらは今回の決算説明資料にありました「導入金融機関数の推移」「会員企業数の四半期推移」です。

どちらも引き続き増加傾向にあることがわかります。しかし、よく見ると導入金融機関数と会員企業数の伸びが少し弱くなったように見えます。

導入金融機関数は、大きく伸びる時期とそうでない時期が今までもありました。ただ、会員企業数は前期だと、1四半期で+10,000社以上増加していましたが、今期は+3,762社増加に落ち着いています。

この要因は、コロナ禍における緊急事態宣言下のために、会員獲得ができなかったためのようです。したがって、年明けもオミクロン株の感染拡大が続いているので、次の4Qでも同程度の伸びだと推測できます。

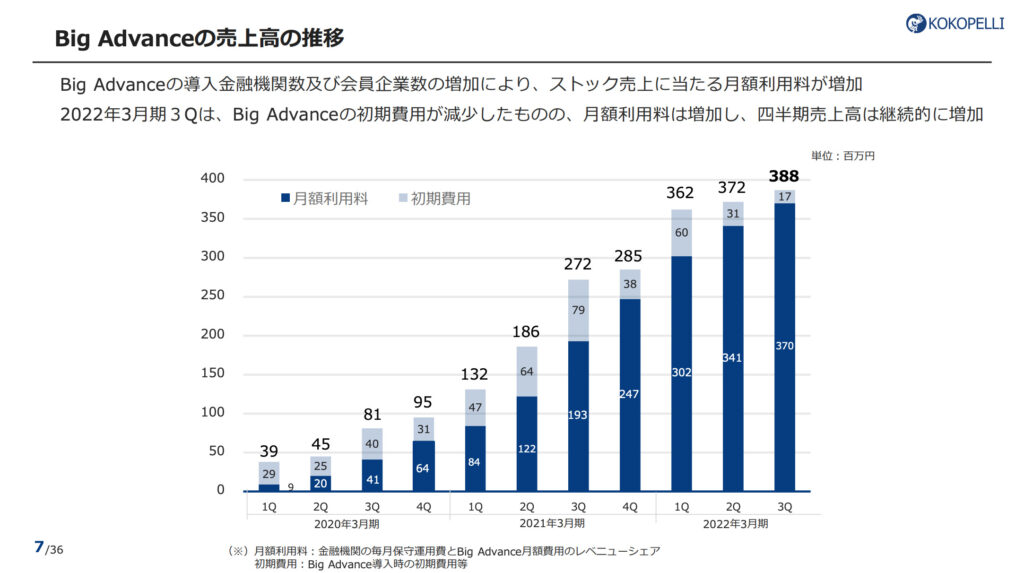

Big Advanceの売上高

以上のことが、売上高に影響しています。参考に下図もご覧ください。こちらは決算説明資料にありました「BigAdvanceの売上高推移」です。

メインサービスであるBig Advanceの売上高ですが、総売上高は少ししか増加していません。これは月額利用料が増えているのにも関わらず、初期費用が減っているからです。つまり、初期費用が減ったということは、導入金融機関数の推移で分かるように新規導入金融機関数が減ったということです。月額利用の増加幅も小さくなったのも、会員企業数の増加幅が小さくなったためです。

解約率

このまま数が伸びていくか、解約率も確認しておきましょう。

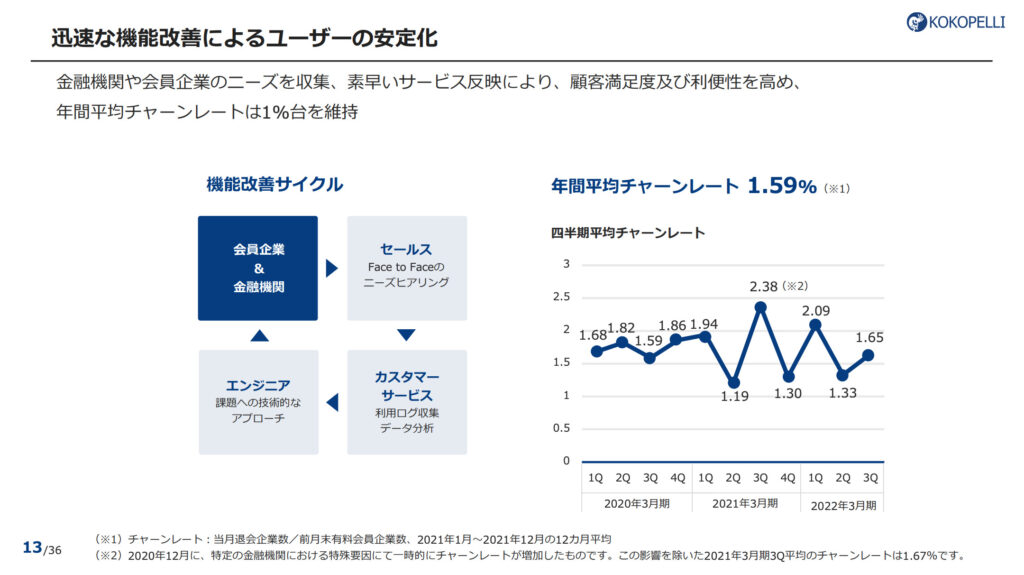

下図をご覧ください。こちらは決算説明資料にありました「チャーンレートの推移」です。

チャーンレートは、サービスの需要や質が測れます。需要があったり、質が良ければ、解約されることはないからです。

年間平均チャーンレートは、1.59%です。個人的には1%切るくらいの水準になって欲しいところです。今回の3Qで、1.65%まで上がってしまいました。これは少し心配になりますね。今後、このレートには注意が必要です。

では、最後に株価が下落した理由を解説します。

株価下落した理由

株価が下落した理由は、主に下記の2つです。

<株価下落した理由>

・四半期ベースの売上高

・コロナ禍

では、それぞれについて詳しく説明します。

四半期ベースでの成長

上述してきましたように、ココペリは前年比でみると確かに累計売上・利益ともに高い成長率です。しかし、ストック型の収益モデルがゆえに、四半期ベースでの成長も期待されているのが事実です。

そのため、今回のように前四半期に比べて、売上高が増加していないとなると、成長鈍化懸念からグロース株投資家は株を手放してしまいます。ココペリのようなハイグロース株なら、なおさら成長率には敏感になるので大きく株価が下がってしまいました。

コロナ禍

また、上記のことに加え、成長基盤となるKPI(導入金融機関数・会員企業数)も増加幅が小さくなっていることは、さらに成長鈍化懸念を煽ることになったでしょう。

これは上述もしましたが、「コロナ禍のために会員企業獲得できなかった」ためです。

昨年からコロナ感染拡大は続いており、現在今年の2月でもまだ感染拡大は続いています。つまり、4Qでもこの状態は続きそうなのです。したがって、成長鈍化することが推測できますね。

以上のことを含めて、成長鈍化懸念から株は手放されてしまったのです。そして、株価は大きく下がってしまいました。

まとめ

以下、今回の記事のまとめです。

<決算内容>

・累計収益は前年対比では好調

ー しかし、四半期ベースでは成長鈍化懸念

ー ストック型の収益モデルがゆえに、四半期ベースでの成長も求められる

<株価下落の理由>

・成長鈍化懸念

ー 四半期ベースでの成長鈍化(売上高、KPI)

ー コロナ禍が長期化していることで、4Qでも続く見込み

みなさんは、どうお考えですか?

今後の目標として、ココペリでは「2023年度に導入金融機関数:100社」を掲げています。この目標達成時には「どこまで株価は上がるのか、それとも株価は下がってしまうのか」気になる方は、ぜひ以前に当ブログが算出しました目標株価の記事もご覧ください。参考になれば、嬉しいです。

さいごに

今回は、ずっと株価が下落中のココペリの決算をを分析しつつ、株価下落の2つの理由を解説しました。

今回の決算では、また期待通りの結果とはなりませんでしたね。コロナ禍で需要が増した事業にも関わらず、コロナ禍が成長鈍化している原因になっているのは面白いですね。勉強になりました。

今期はちょっと鈍化しそうですが、それでも業績予想達成はできそうなので、トータルの成長率は高いです。来期こそアフターコロナになり、またハイグロースが戻ってくることに期待します。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

他の銘柄の最新決算分析を読みたい場合は、下の記事でまとめています。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

当ブログでは、注目銘柄の目標株価を算出しています。気になる方は、下の記事をご覧ください。

また、当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説については、下の記事からどうぞ。

ここまで読んでくださり、ありがとうございます。

「投資を始めたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント