2022.07.02更新

どうもこんにちは、平凡サラリーマン投資家のヒラです。

みなさんは、「いつも」という銘柄はご存知ですか?

日本の中小から大手に至るまで幅広いメーカーへのE C 事業の総合支援をしている会社です。EC戦略の立案からサイトの構築だけでなく、受注・顧客対応・決済・在庫管理・物流までの一連の流れもサポートしてくれるフルフィルメントまでを、一貫して支援してくれます。

そんないつもですが、先日6/30公表された中期経営計画「いつも.5x」では、2027年まで驚異的な成長率を目標に掲げています。これは小型成長株投資家としては、チェックしないわけにはいきません。

中期経営計画をみるときに肝心なのは、結局「これから中長期的に株価はまた上がるのか?それとも、現在の株価は実は適正価格で株価は上がらないのか?」ということです。まだ値上がり余地が大きいなら、今のうちに買っておくのはアリかもしれません。

そこで今回は、中期経営計画で驚異的な成長率を目標に掲げたいつもの目標株価を算出し、買い時か判断するために、これから株価はいくら上がるのか、それとも今の株価は適正なのか、はたまた下がるのか確認していきます。

この記事は、

・いつもの目標株価を知りたい

・いつもの株価がこれから上がるのか、下がるのか知りたい

・いつもについての情報を知りたい

上記のような方におすすめです!

では、早速行ってみましょう!

いつもの株価チャート

まず、最近の値動きについて確認しておきましょう。

下の株価チャートをご覧ください。こちらは直近1年間のいつもの日足チャートです。

見ての通り、ここ1年間は株価がずっと下がり続けていることがわかります。底値では、約1/4程度にまで下がってしまいました。

11月からは相場悪化もあり、株価下落は止まりませんでしたね。その相場悪化の原因は下記の通りです。

<相場悪化の原因>

・日本での金融所得課税増税が話題に

ー 株式投資離れ、今のうちに手仕舞いする投資家の増加

・米国でのテーパリング早期化

ー 利上げ早期化

ー 米国長期金利上昇

→ 株式のリターンに対して相対的評価低下

・ウクライナの地政学的リスク

ー ロシアからヨーロッパへの原油・天然ガスの経由地であるウクライナで、戦争勃発

ー ロシアからのエネルギー供給減予測

→ 世界エネルギー価格高騰

→ コロナ感染拡大と併せて、世界経済にダブルパンチ

・世界的なインフレ

ー インフレ抑制のための世界的な利上げ

→ リセッション(景気後退)懸念

上記の理由で、軒並み株安になってしまっています。もちろんグロース株であるいつもも、もれなく株価は下がってしまったというわけです。

しかし、ようやく最近になって株価も戻し始めてきました。これは、「景気後退懸念から米国が積極的な利上げをしないのでは」という見込みから、株式市場に資金が戻ってきたのです。

ここで気になるのは、

「ここからまた株価は戻すのか」

「もうここが適正価格なので、もう上がらないのか」

ですよね。

今後の中長期的にどれくらい株価が上がるかが分かれば、投資判断しやすくなります。そのために、目標株価を算出してみます。

その目標株価に対して、現在の株価が低くければ割安だから買いますし、逆に現在の株価が高いようなら割高だから買いを見送ります。これで、すごい高い目標株価が算出できたら、今は絶好の買い場かもしれません。

では、目標株価を算出していきましょう。

目標株価の算出方法

その前に目標株価の算出方法を説明します。下記の通りの手順です。

1)将来の利益を算出

2)将来のEPSを算出

3)将来PER:15倍/20倍/40倍の目標株価を算出

では、詳しく説明します。

まず、いつもが公表している決算資料から、将来の目標数値を参考に、将来的な利益を割り出します。その後、現在の株式数で割り将来のEPSを算出します。そして、PER:15倍/20倍/40倍の時のそれぞれの株価を算出します。このPER数値の基準は下記のような当ブログの体感数値になります。

<PER数値の基準:当ブログの体感>

15倍:毎年安定した利益を生み出す成長率±0%の時に妥当な値

20倍:成長率+10%の時に割安な(=「ここまでは株価上がるだろう」という)値

40倍:成長率+20%の時に割安な(=「ここまでは株価上がるだろう」という)値

この値に対して、「なぜ割安と言えるのか?」ということについては、以前「成長率に対してのPERの目安」の記事で解説しました。こちらはグロース株投資のコツとも言えます。グロース株投資をしている方は、ぜひ一度読んで見てください。

では、算出していきます。

いつもの目標株価

目標株価算出の基準設定

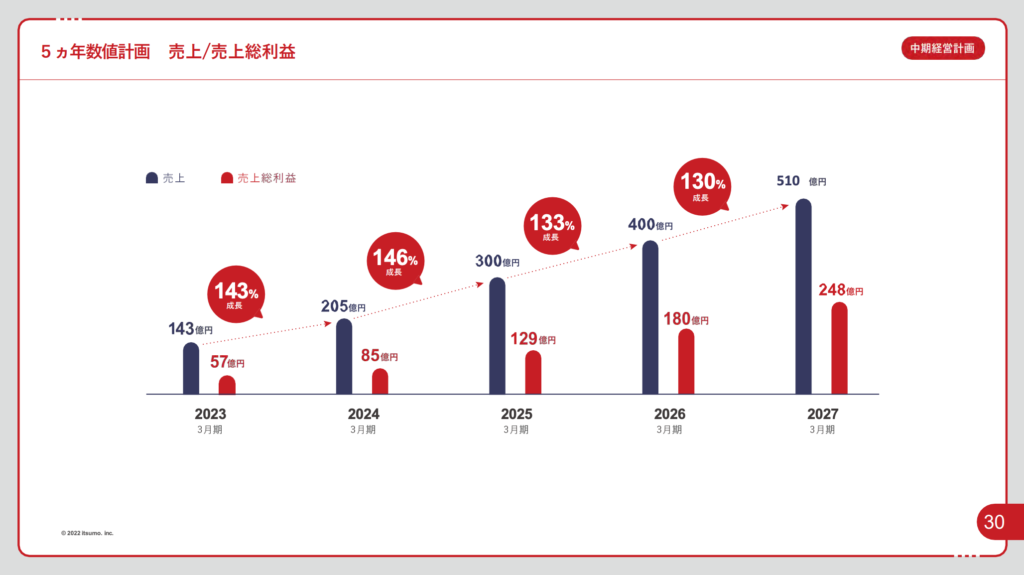

まず、どこを基準とするか決めます。下図をご覧ください。こちらはいつもが事業計画及び成長可能性に関する項目で公表している「中期経営計画」です。

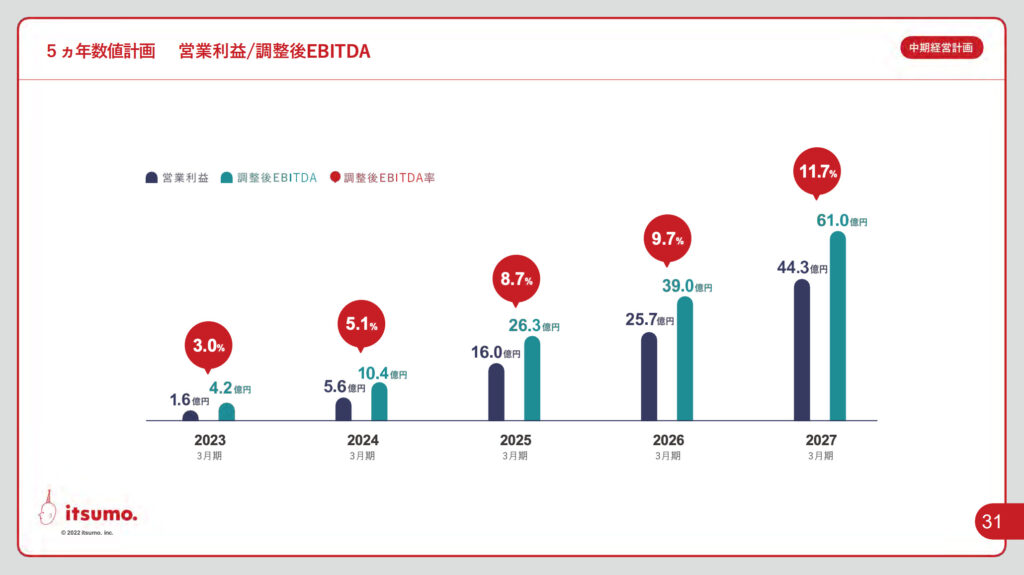

上図を見て分かるように、いつもは2027年度までの間、具体的に+30または40数%の売上成長率を目標に掲げています。そして、「2027年度に売上高:510億円、営業利益:44.3億円」を目指していることがわかります。今回の記事では、この2027年度の中期経営計画達成時点での目標株価を調べます。

上記のことから、「2027年度に営業利益:44.3億円」を基準として目標株価を算出していきます。

将来の利益を算出

将来の利益を出していきます。

まず、過去の実績から営業利益に対しての純利益の割合を確認します。そして、それを営業利益:12.1億円にかけることで、2026年度の純利益を算出します。

しかし、いつもは2020年12月に上場したばかりで実績のデータが少なく、また、業績規模が小さいので過去の実績を参考にすることができません。なので、今回は当ブログの経験から、65%を採用します。

当ブログの経験としては、純利益は営業利益に対して60〜70%の企業が多いです。参考として、マクアケは65%、ライトアップも65%、ラクスは66%、プロジェクトカンパニーは70%、NTTデータ・イントラマートは65%、Mavbee Planetは62.5%でした。このことから、65%という数値は妥当だと感じるので、この数値を採用します。

では、基準となる営業利益:44.3億円に65%を掛けて、純利益を出します。

<2027年度>

売上高:510億円、営業利益:44.3億円

→純利益:28.8億円(営業利益率に対して純利益が65%と想定)

では、次に将来のEPSを算出します。

将来のEPSを算出

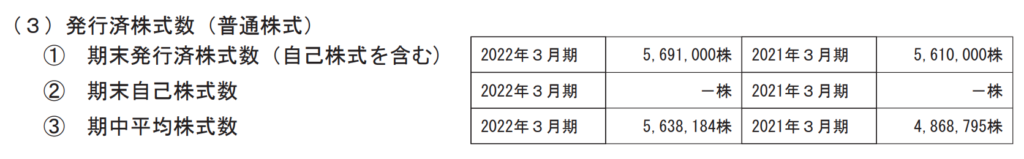

では、将来のEPS(1株あたりの利益)を割り出すために、上述した純利益を発行済み株式数で割ります。下図をご覧ください。こちらは直近の決算短信にありました「発行済株式数」です。

見ていただいて分かるように、発行済み株式数:5,691,000株です。これで先ほど算出した純利益を割ります。そうすると、28.8億円÷5,691,000株=EPS:505.97円になります。

では、この算出しました将来EPSから目標株価を算出します。

PER・成長率ごとの目標株価を算出

ここで、算出する基準となるPERを上述しましたが、おさらいしておきます。

<PER数値の成長率基準:当ブログの体感>

15倍:毎年安定した利益を生み出す成長率±0%の時に妥当な値

20倍:成長率+10%の時に割安な(=「ここまでは株価上がるだろう」という)値

40倍:成長率+20%の時に割安な(=「ここまでは株価上がるだろう」という)値

この値に対して、「なぜ割安と言えるのか?」ということについては、以前「成長率に対してのPERの目安」の記事で解説しました。こちらにはこれからする計算式についても触れてますので、ぜひご一読ください。

では、目標株価を算出していきます。PERの計算式は「PER=株価÷EPS」ですよね。ということは目標株価を算出するためには「目標株価=EPS×PER」をすればいいわけです。このPERの部分に、今回は15倍/20倍/40倍を当てはめて、目標株価を算出します。算出して結果が下記の通りです。

<PER・成長率ごとの目標株価>※小数点以下切り捨て

・PER15倍=成長率±0%:505.97円×15倍=7,589円

・PER20倍=成長率+10%:505.97円×20倍=10,119円

・PER40倍=成長率+20%:505.97円×40倍=20,238円

現在のいつもの株価:898円です。上記のことから、「2027年度営業利益:44.3億円のとき」に成長率±0%以上を維持できる力があるなら、7586-898=6,688円程度の株価上昇余地はありそうです。つまり、2倍株以上になる可能性があると言えます。

ただ、似たようなEC支援サービスに関連する事業をする企業があるので、その中からいつもの事業に優位性や継続性があるのかを見出さないといけません。

また、新規事業や成長拡大のために、多大な投資が必要になることでしょう。そのため、「いつか資金調達するのでは?→新株発行の可能性もあるかも?」と懸念されます。

その点から見て、「本当にこの中期経営計画は達成できうるのか」と懸念されており、割安に留まっているのでしょう。

では、下の留意事項もお読みください。

留意事項

ただ、ここで留意していただきたいのは、以前の「成長率に対してのPERの目安」の記事でも説明しましたが、これはあくまで長期に渡り、成長率が維持される想定でのPER基準です。そして、このPERはあくまで当ブログの体感です。

さらに、上述しましたように今後資金調達などの理由により、いつもの株式数が変わったりすれば、この計算も変わります。今後、株式数の推移には注目しておきましょう。

そして、現在相場は悪化していますし、米国では利上げペースが早まりました。そのため、グロース株に対しての期待リターンも高まっています。そのため、今回算出のために用いたPERは適正でなくなってきているかもしれません。

今後の株式市場の値動きなどを観察して、値動き・相場が落ち着いてきたときに、また改めて妥当・割安なPERを見定めて、目標株価を算出し直そうと考えています。

今回の算出しました目標株価は、あくまで皆さんの今後の投資計画の参考程度としていただいた方が良いです。今後、この目標株価算出に関わる数値が変わることがあれば、都度更新していきます。

まとめ

以下、今回の記事のまとめです。

<2027年度>

売上高:510億円、営業利益:44.3億円

→純利益:28.8億円(営業利益率に対して純利益が65%と想定)

→EPS:209.09円

<PER・成長率ごとの目標株価>※小数点以下切り捨て

・PER15倍=成長率±0%:505.97円×15倍=7,589円

・PER20倍=成長率+10%:505.97円×20倍=10,119円

・PER40倍=成長率+20%:505.97円×40倍=20,238円

みなさんは、どうお考えですか?

さいごに

今回は、中期経営計画で驚異的な成長率を目標に掲げたいつもの目標株価を算出し、買い時か判断するために、これから株価はいくら上がるのか、それとも今の株価は適正なのか、はたまた下がるのか確認しました。

目標株価を算出してみて、「上昇余地はありそう」と感じました。ただ、新規事業のECプラットフォームやSNSマーケティングなどがうまくいくか、正直まだ心配です。投資するために、もっと深掘りし、この銘柄に独自性・優位性があるかどうか見極めてから投資したいです。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

他の銘柄の目標株価を読みたい場合は、下の記事でまとめています。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

当ブログでは、注目銘柄の決算分析をしています。気になる方は、下の記事をご覧ください。

また、当ブログでは「小型成長株投資」をメインにしています。サラリーマンの方にオススメできる小型成長株投資法の解説については、下の記事からどうぞ。

さらに、こちらのTwitterアカウント「ヒラ / PLAIN MR. 投資ブログ」をフォローすると、ブログ更新状況や注目銘柄のその日の値動きの理由が分かります。ぜひ、こちらもチェックしてください。

ここまで読んでくださり、ありがとうございます。

「投資にチャレンジしたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント