どうもこんにちは、ヒラです。

みなさんは、BlueMeme(ブルーミーム)という銘柄はご存知ですか?

ローコード技術とアジャイル手法を中心としたDX事業をしている会社です。

今後予測されている「IT人材不足」に対して有効な事業をしています。

そんなBlueMemeは2021年6月にIPO(新規上場)しました。

まだ知らない方も多いと思いますので、BlueMemeについて解説していきます。

ということで今回は、注目DX関連のIPO株であるBlueMemeの決算発表を分析しつつ、成長性・今後の将来性を解説していきます。

→最新の決算分析については、下の記事で解説しています。

最新の決算分析を読みたい方は下からどうぞ。

この記事は、

・分析の仕方を知りたい

・BlueMemeについての情報を共有したい

・意見交換したい

・分析についてアドバイスしたい

上記のような方におすすめです!

こちらの銘柄の事業内容については、以前ブログにて解説しました。

こちらの記事を読むと、今回の記事が理解しやすくなります。

また、他の有望な銘柄も紹介していますので、ぜひそちらも読んでみてください。

では、早速行ってみましょう!

現在のチャート確認

下のチャートをご覧ください。

IPO(新規上場)してからの現在までのBlueMemeの日足チャートです。

株価は見ての通り、右肩下がりです。

IPO銘柄は、注目がなくなるといつも株価は下がっていくので、あまり心配することではありません。

さらに今は、相場も悪いために余計株価は下げやすくなっている状況です。

こんな株価が下がっている時に良い銘柄が買えたら最高ですよね。

今はまさに絶好のタイミングかもしれません。

その良い銘柄になりうるか、BlueMemeの今後の成長性と将来性を確認します。

では、まず成長性を知るために、直近の決算内容を確認しましょう。

成長性:決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもBlueMemeをみています。

したがって、一番重要視したいのが「成長性」に関してです。

そのため、下記の項目に着目します。

項目としては、

・損益(売上や利益)

・投資(事業拡大)

・ニュース(事業拡大、新規事業について)

について着目していきます。

もちろん、他のバランスシートやキャッシュ・フローも大切です。

そこにも目を通しますが、この記事では重視するところを取り上げていきます。

損益

直近では、2022年3月期の第1四半期決算が発表されました。

短信では、売上や利益が累計で出されています。

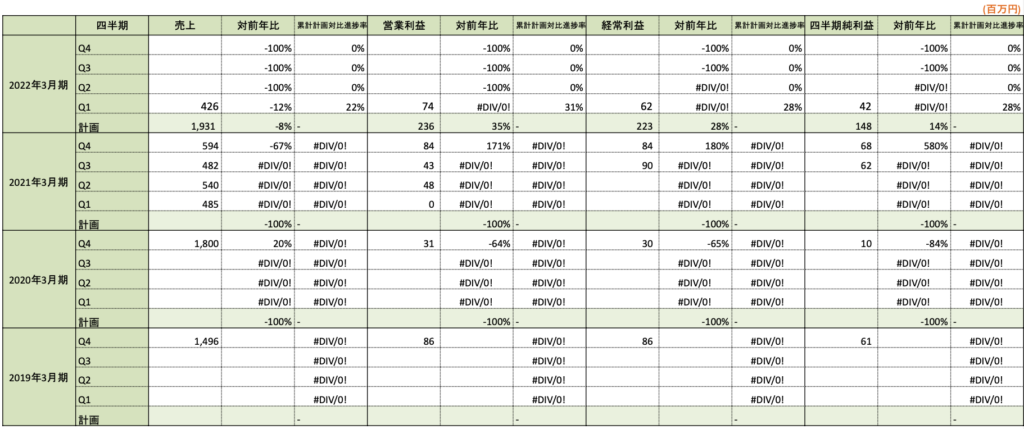

当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。

下の表をご覧ください。

四半期ごとに

・売上、営業利益、経常利益、純利益

・各対前年比(%)

・各累計計画対比進捗率(%)

を算出しています。

<今期業績予想>

まず、今期通期業績予想を見ると、マイナス成長に気づくと思います。

「マイナスなんて成長していないじゃないか!」

と感じる方もいると思いますが、少し待ってください。

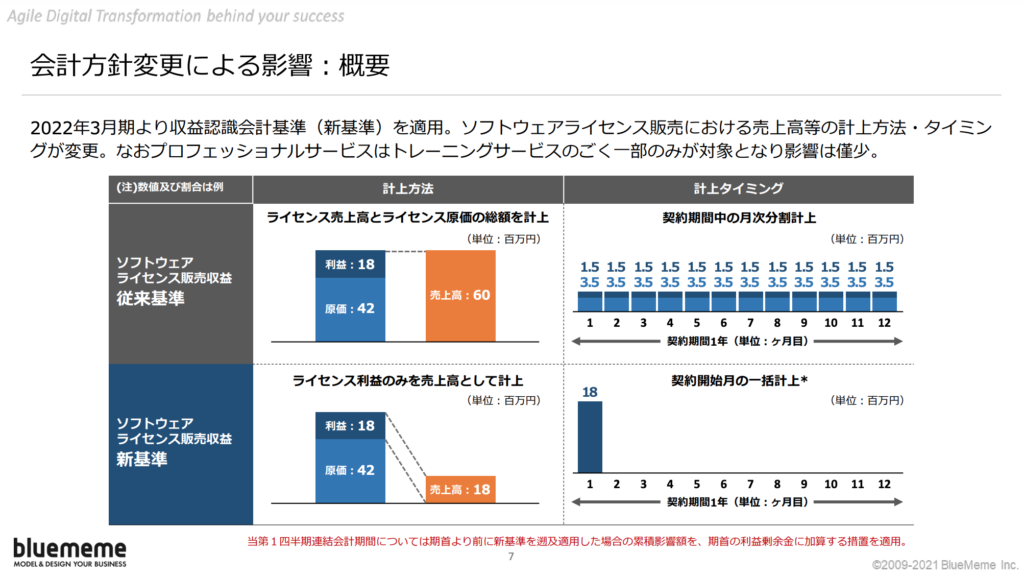

下図をご覧ください。

こちらは決算説明資料にありました「会計方針変更による影響」についての資料です。

今期から、サービスの一つである「ソフトウェアライセンス販売」の収益について、基準を変更したのです。

従来基準:「ライセンス売上高+ライセンス原価」を売上高として計上

↓

新基準 :「ライセンス利益のみ」を売上高として計上

そのために、売上高のボリュームが減少してしまったために、マイナス成長に見えるのです。

また「ソフトウェアライセンス販売」はストック型の収益モデルですが、

従来基準:契約期間中の月次で計上

↓

新基準 :契約開始月に一括計上

となりました。

このことから、四半期ごとに収益が増えていくような見え方はしないでしょう。

したがって、ストック型収益モデルの銘柄分析にやりがちな、「前四半期比」ではなく、BlueMemeでは「対前年比」で比較したほうが良さそうです。

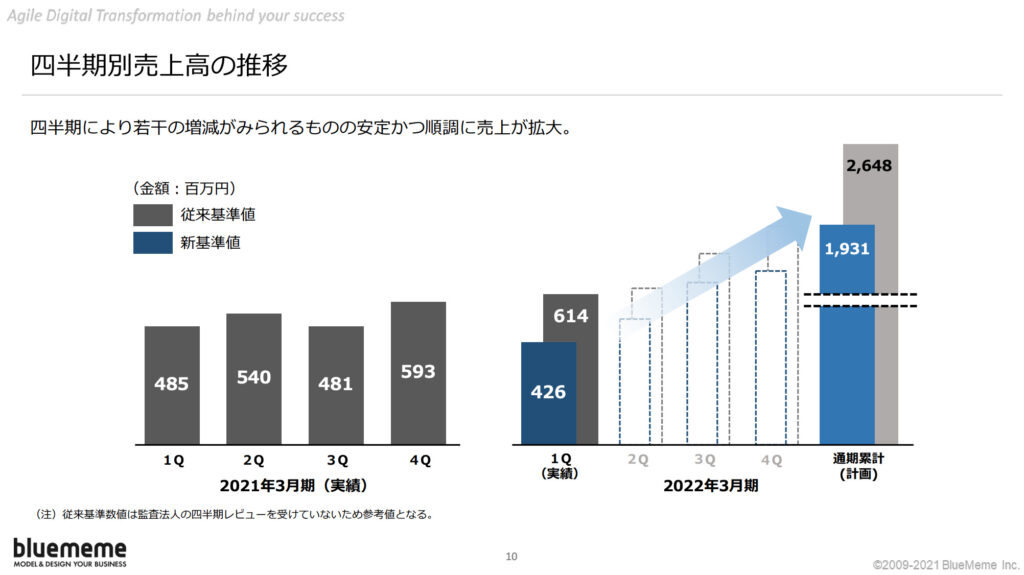

ちなみに、今期業績予想を従来基準で見ると下図のようになります。

こちらも同じく決算説明資料から抜粋しました。

従来基準でいうと、通期売上予想:2,648百万円になります。

前期:2,101百万円なので、+26%成長といえます。

こうすれば、高い成長性が感じられるはずです。

<進捗率>

次に、注目していただきたいのが進捗率です。

1Q時点で、利益関係は25%以上と順調です。

売上高に関しては、22%と少し低いように感じます。

ただ、まだ1Qなので巻き返せる水準ではあります。

<四半期ごとの売上高>

続いて、注目していただきたいのが、四半期ごとの売上高です。

これは新基準になってから間もないので、従来基準で比較します。

今期1Q売上高:614百万円、前期1Q売上高:485百万円なので、+26.6%です。

高い成長率といえます。

ただ、BlueMemeのビジネスモデルは新基準になり、収益モデルはフロー:88%、ストック:12%程度になりそうです。

そして、上述しましたように「開始月に一括計上」となるので、四半期ごとに増加する見込みもありません。

なので、次回の決算でも今回の1Qとの比較はしないように分析していきます。

今後の将来性についても説明しておきましょう。

今後の将来性

では、最後に今後の将来性はあるのか解説します。

事業内容

事業内容から見て、将来性が高く感じます。

事業内容が知りたい方はこちら>>>

上述しましたように、将来的に「IT人材不足」と言われています。

それに対して、BlueMemeの事業は少ない人材で開発が可能になりますし、短期かつ内製化も可能になりえます。

これまで「システム開発は難しいから、外注にしよう」となっていたものが自社でできるようになり、システム開発が身近になる可能性があります。

「IT人材不足」が解消する手段の一つになるでしょう。

以上のことから、これは事業が魅力的だと感じました。

市場規模

市場規模も確認します。

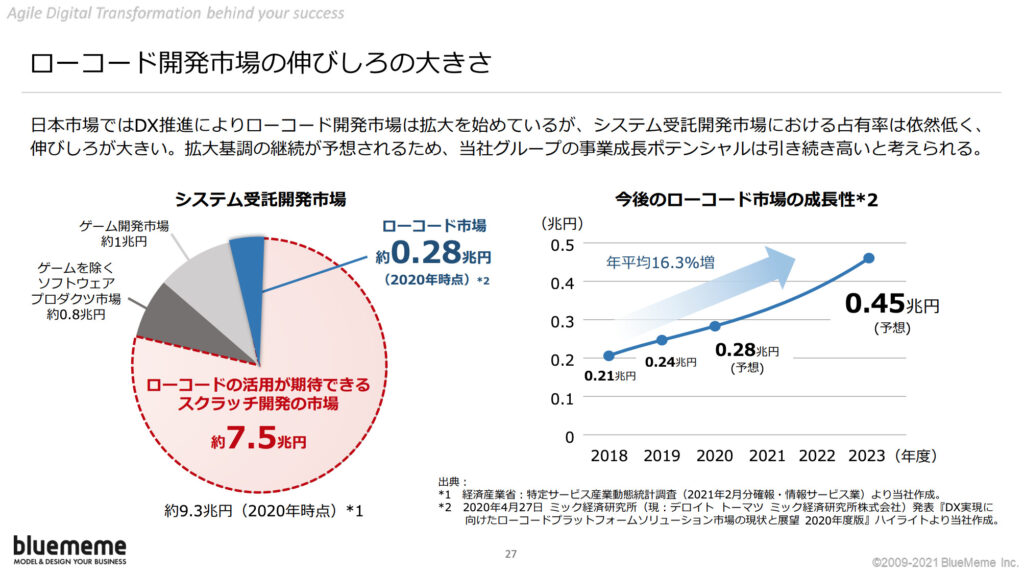

下図をご覧ください。

こちらは決算説明資料にありました「ローコード開発市場の伸び代の大きさ」に関する資料です。

見ての通り、まだローコード市場は拡大の余地が大いにありますし、右のグラフを見ても年平均+16.3%と成長傾向にあります。

この市場成長は、BlueMemeの成長の後押しになることでしょう。

成長戦略

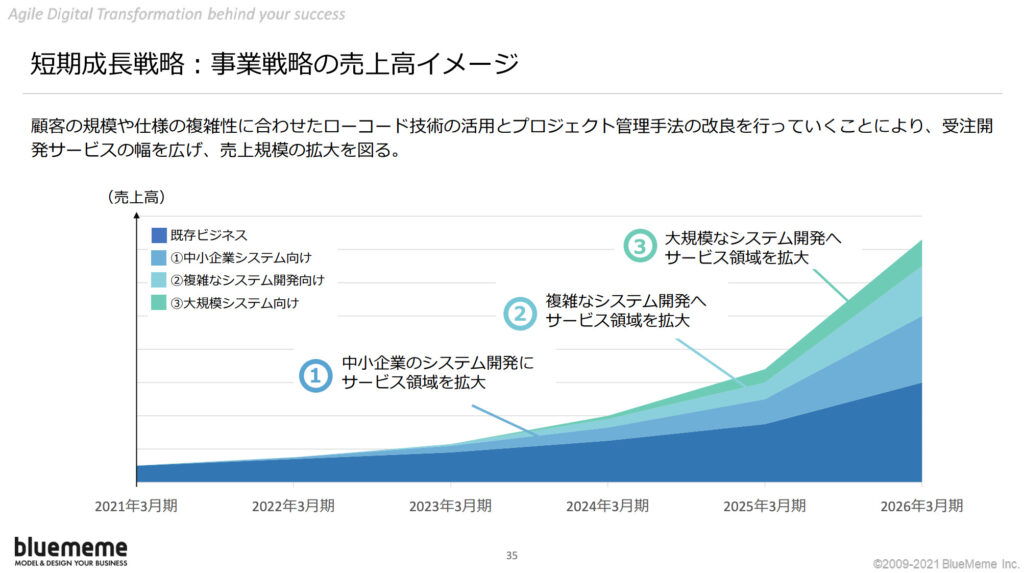

短期と中長期成長戦略が公表されています。

明確な数値目標はありませんが、確認しておきましょう。

下図をご覧ください。

現状として、メインサービスである「受託開発サービス」は複雑性がやや低く、中規模から比較的大きい規模のシステム開発の領域を対象範囲としています。

短期的にはこれまでのサービスに加え、中小企業向けシステム〜大規模システムへ受託開発サービス領域の拡大をおこなうことを目標と掲げています。

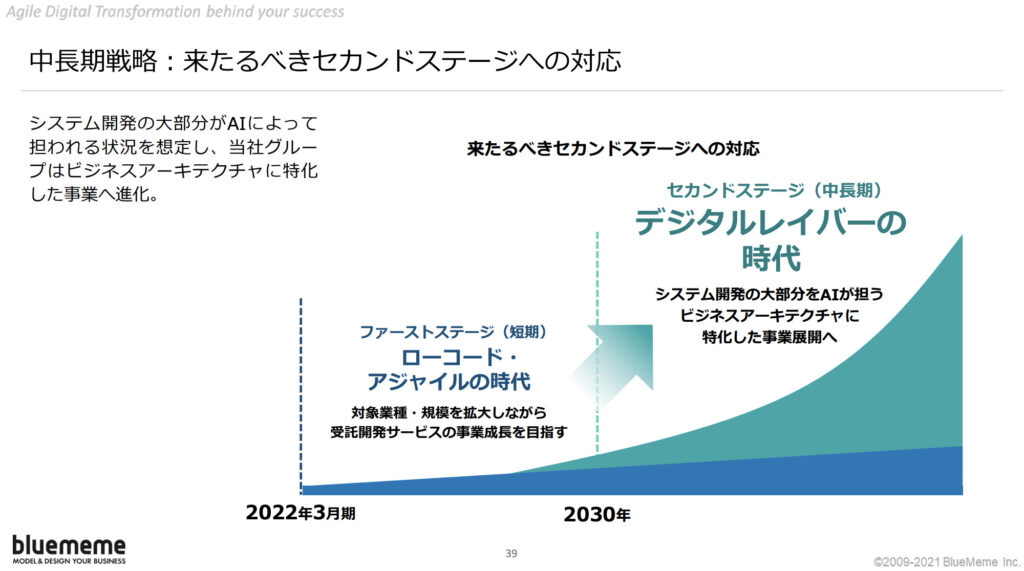

中長期的には、デジタルレイバーをうまく活用しながらビジネスをすることを想定しています。

デジタルレイバーとは、RPAやAIを活用して「業務を自動化するソフトウェアロボット一般」を指す用語です。

将来はシステムの利用者自身がAIの支援を受けながら、業務アプリケーションを簡単に開発できるようになると推測しています。

そんな社会では、実際に開発する部分はデジタルレイバーに任せ、人は「ビジネスモデルなどの概念や根底部分の構築」をするようになります。

BlueMemeとしては、そんな人が担う部分を手助けできるようなサービスを考えているようです。

コンサルティングのような形になるのでしょうか?

どんなサービスができるか期待ですね。

まとめ

以下、今回の記事のまとめです。

<成長性:決算内容>

・安定的な成長

ー 新会計基準で少しわかりづらい

<今後の将来性>

・将来性あり

ー「IT人材不足」の解消の手段となる事業内容

ー後押しとなる市場成長

ー短期と中長期の成長戦略の両立

みなさんは、どうお考えですか?

さいごに

今回は、注目DX関連のIPO株であるBlueMemeの決算発表を分析しつつ、成長性・今後の将来性を解説しました。

当ブログとしては、分析していて楽しくなりました。

今後の成長に期待できますね。

個人的には、IT人材派遣の事業をしている銘柄より、根本的に「必要なIT人材を減らす」ことができるBlueMemeの事業の方が有望に感じました。

いかがでしたか?

参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。

ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

現在、毎日ブログを更新中です!

このブログでは、無職である僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、会社員・サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

ここまで読んでくださり、ありがとうございます。

「なんか仕事やめたい」「投資で生きていけるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント