どうもこんにちは、平凡サラリーマン投資家のヒラです。

みなさんは、BlueMeme(ブルーミーム)という銘柄はご存知ですか?

ローコード技術とアジャイル手法を中心としたDX事業をしている会社です。今後予測されている「IT人材不足」に対して有効な事業をしています。

そんなBlueMemeは2021年6月にIPO(新規上場)しました。まだ上場して間もないですが、当ブログとしては、事業内容から注目しています。

今、相場の悪化により株価は大きく下がっています。そして最近ようやく相場も平常に戻り、株価は底打ちし、上がり始めています。「買うなら、ここか」と感じました。

ということで今回は、株価が底打ちしたBlueMemeの決算発表を分析しつつ、ここは買い時か確認していきます。

→最新の決算分析については、下の記事で解説しています。

最新の決算分析を読みたい方は下からどうぞ。

この記事は、

・分析の仕方を知りたい

・BlueMemeについての情報を共有したい

・意見交換したい

・分析についてアドバイスしたい

上記のような方におすすめです!

こちらの銘柄の成長性・将来性については、以前ブログにて解説しました。こちらの記事を読むと、今回の記事が理解しやすくなります。

では、早速行ってみましょう!

現在の株価チャートを確認

下のチャートをご覧ください。IPO(新規上場)してからの現在までのBlueMeme(ブルーミーム)の日足チャートです。

株価は見ての通り、新規上場してから右肩下がりでしたが、1,800円付近を底値として、何度か反発していました。11月中旬以降の相場の崩れにより、株価も下げ始めましたが、ここでも1,800円付近を下値に耐えていました。

そして、ようやく相場が平常化してきて、BlueMeme(ブルーミーム)も株価が上げ始めてきました。チャートから見ても、この1,800円ラインは強いサポートラインであることがわかります。それで、「これは買い時かも」と感じたのです。直近でも、高値2,600円くらいまで上げていました。

現在の株価:1,926円時の、今期の予想PERと時価総額は下記の通りです。

<2021/12/26時点>

時価総額:66億円

予想PER:39.6倍

時価総額はまだ100億円未満です。小型成長株投資をメインにしている当ブログとしては、ますます興味をそそります。ただ、成長率に対して、予想PER:39.6倍はどうなのか、そこを探ってみます。

では、成長率を知るために、直近の決算内容を確認しましょう。

成長性:決算内容

決算のみどころ

当ブログでは、今後成長が期待できる銘柄の一つとしてもBlueMeme(ブルーミーム)をみています。したがって、一番重要視したいのが「成長性」に関してです。そのため、下記の項目に着目します。

項目としては、

・損益(売上や利益)

・投資(事業拡大)

・ニュース(事業拡大、新規事業について)

について着目していきます。

もちろん、他のバランスシートやキャッシュ・フローも大切です。そこにも目を通しますが、この記事では重視するところを取り上げていきます。

損益

直近では、2022年3月期の第2四半期決算が発表されました。

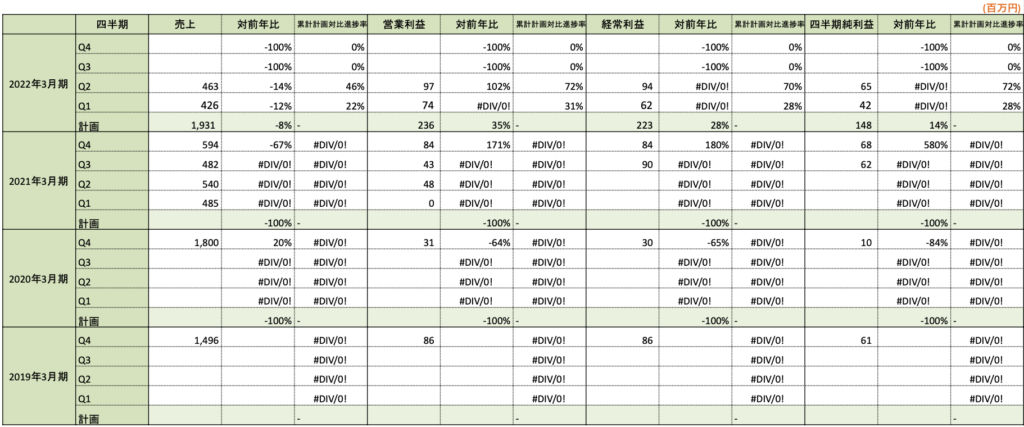

短信では、売上や利益が累計で出されています。当ブログでは、四半期ごとの売上や利益を算出し、前年と比較しています。下の表をご覧ください。

四半期ごとに

・売上、営業利益、経常利益、純利益

・各対前年比(%)

・各累計計画対比進捗率(%)

を算出しています。

こちらの表をもとに、ポイントを絞って解説します。

四半期ベースでの売上高

まず、四半期ベースの売上高に注目します。

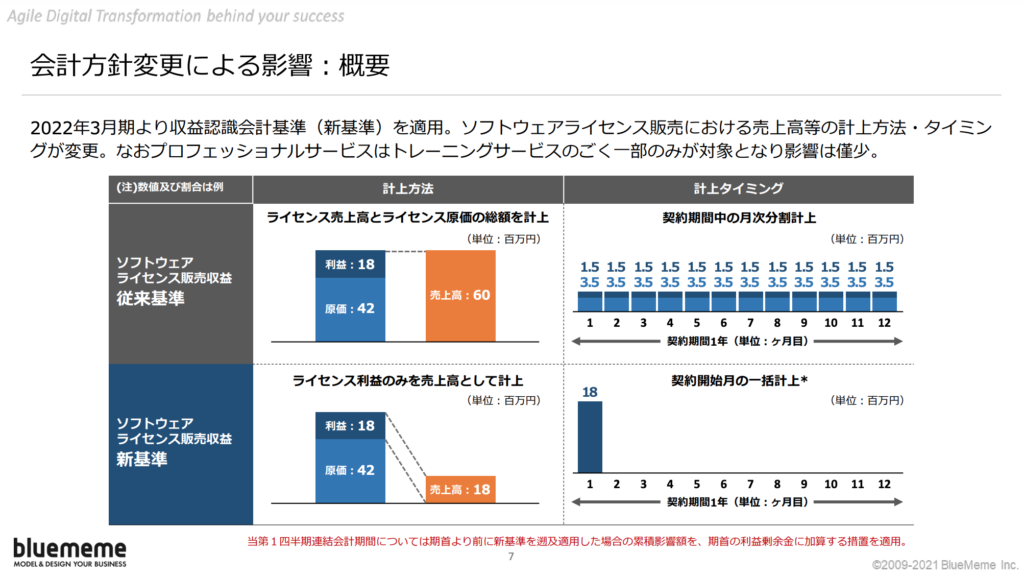

見てみると、前年対比でマイナスです。「これでも成長性がないから投資できないな」と感じる方もいると思いますが、少し待ってください。下図をご覧ください。こちらは決算説明資料にありました「会計方針変更による影響」についての資料です。

今期から、サービスの一つである「ソフトウェアライセンス販売」の収益について、基準を変更したのです。

従来基準:「ライセンス売上高+ライセンス原価」を売上高として計上

↓

新基準 :「ライセンス利益のみ」を売上高として計上

そのために、売上高のボリュームが減少してしまったために、マイナス成長に見えるのです。

また「ソフトウェアライセンス販売」はストック型の収益モデルですが、

従来基準:契約期間中の月次で計上

↓

新基準 :契約開始月に一括計上

となりました。このことから、前年比との比較はあまり意味がありません。

また、月額手数料のような形ではないので、四半期ごとに収益が増えていくような見え方はしないでしょう。したがって、ストック型収益モデルの銘柄分析にやりがちな、「前四半期比」ではなく、BlueMeme(ブルーミーム)では「対前年比」で比較したほうが良さそうです。

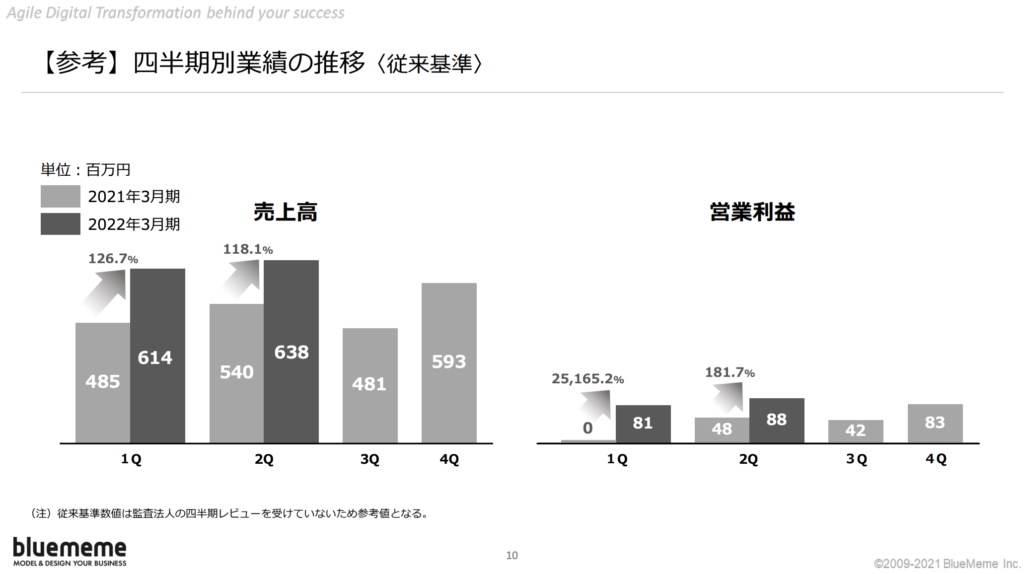

ちなみに、従来基準で見ると下図のようになります。こちらも同じく決算説明資料から抜粋しました。

従来基準でみると、前年2Q比+18.1%です。二四半期累計で比較すると、前年比+22.1%です。図にある営業利益もみても前年よりも増加していることがわかります。高い成長性があることがわかりました。

このことから、成長率約20%に対し、予想PER約40倍なので、現在の株価は妥当な感じがしますね。

進捗率

次に、注目していただきたいのが進捗率です。

2Q時点で、利益関係は70%以上と順調です。しかし、売上高に関しては、46%と少し低いように感じます。ただ、前年は2Q時点で49%程度の進捗がありました。しかしこちらも、会計基準が変わったことにより参考にはしづらいです。こればかりは順調かどうか測りづらいですね。

今後の戦略についても確認しておきましょう。

今後の戦略

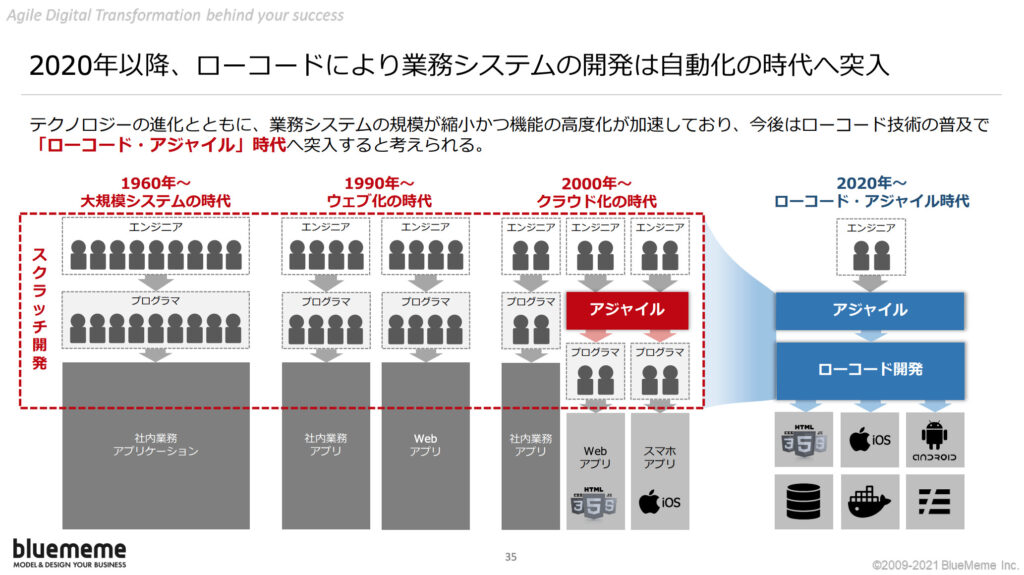

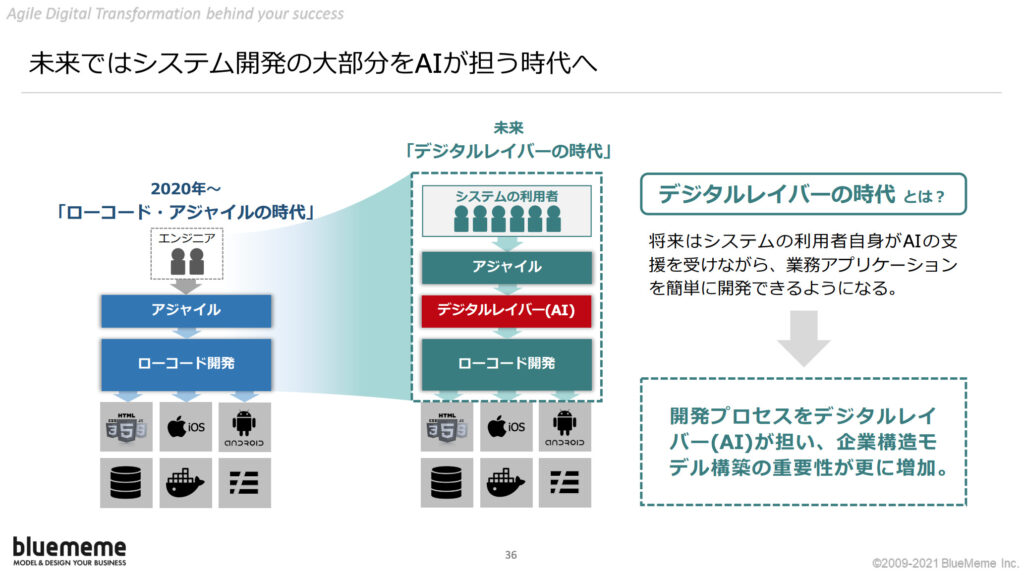

まず、下図をご覧ください。こちらは決算説明資料にありました「システム開発に関わる時代の変遷」です。

図をみると、システム開発において、2020年以降はローコード・アジャイル時代がくるようです。そして、その後はデジタルレイバー(AI)を使ってシステム開発する時代が来るのです。

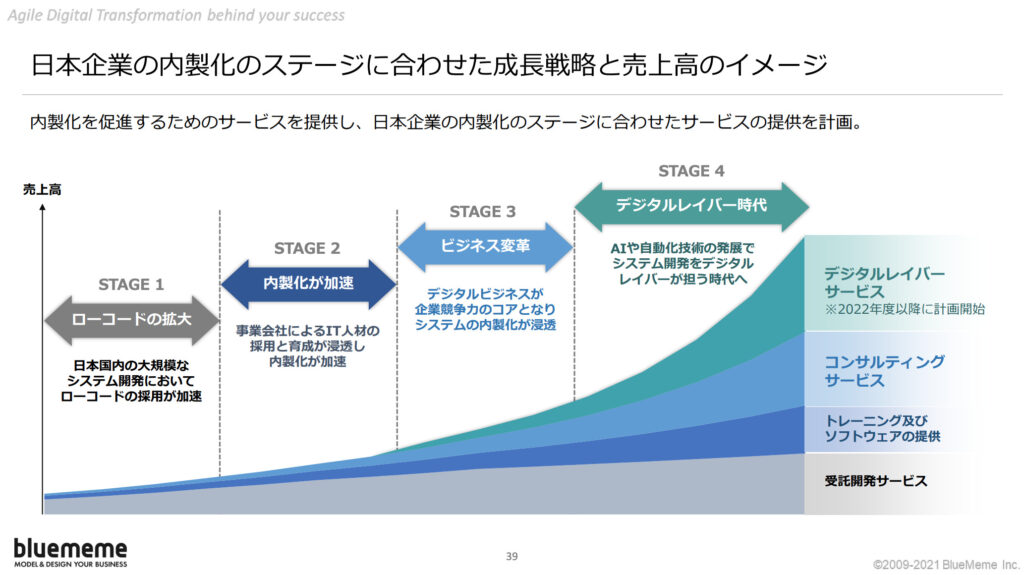

BlueMeme(ブルーミーム)はこれを見越して、下図のような成長戦略と売上成長イメージを掲げています。

日本企業のDX内製化を促進しながら、デジタルレイバー時代への変遷にも対応するようです。それに伴い、売上高も上がっていくという見込みです。

取り組み・プロジェクト

BlueMeme(ブルーミーム)では、成長に関して、主な3つのニュースがありました。

<主なニュース>

・リックソフトとの共同開発

・琉球物流と協働

・子会社設立

リックソフトとの共同開発

リックソフトとローコード向けのアジャイル管理ツールを共同開発することが基本合意となりました。

リックソフトはマザーズに上場しており、最先端ビジネスアプリケーションの提供をしています。このリックソフトと開発することで、大規模なシステム開発するための基盤を作ろうとしています。これは、上場当初の計画に挙げていました「大規模なシステム開発に対応」するための一歩と言えるでしょう。

琉球物流と協働

琉球物流と、物流・倉庫業のDXを推進し、中小企業のシステム内製化に向けた体制強化を支援します。

琉球物流は輸送、保管、配送、梱包、流通加工及び情報管理に至る物流全般のサービスを提供しています。主要な業務システムの導入から 20年近くが経過し、業務データの分断や機能の陳腐化、老朽化によるセキュリティ脆弱性への対策等が大きな経営課題となっていました。この課題解決のためのシステム開発にBlueMeme(ブルーミーム)のプロジェクト管理手法「AGILE-DX」を活用することとなりました。

このプロジェクトで、物流・倉庫のDXのノウハウを得ることで、今後似たような境遇・業界の企業の依頼が増えるかもしれません。まだ、物流業界ではDX化が進んでいないところが多いと聞くのでチャンスはありそうです。そして、これも上場当初の計画に挙げていました「中小企業のシステム開発にも対応」できるようになることが予想されます。

子会社設立

ベンチャー企業に対する投資を通じてデジタルビジネス開発ができる次世代エンジニアの育成と確保をするために子会社を設立することとなりました。つまり、投資事業をする子会社です。

投資事業をすると、年度によって収益がばらつきます。さらに、投資事業の収益を含めるか含めないかも投資家ごとに判断が違うため、投資判断しづらくなります。当ブログとしてはあまり好みません。しかし、占める割合にもよりますので、それを見てから判断したいです。

当ブログとしては、投資事業を無視して、主力事業だけで、BlueMemeグループの成長を測ろうと考えています。

以上の戦略やニュースより、着実に歩みを進めている印象です。そのことから、今後も安定して成長していくだろうと感じています。ただ、ここは買い時か?と聞かれると難しいですね。今期予想では、妥当な株価水準ではあります。しかし、長期で見れば時代のニーズがさらに出てきて、ますます業績が伸びると予測できるので、長期ではアリかと感じています。

まとめ

以下、今回の記事のまとめです。

<成長性:決算内容>

・安定的な売上成長

・利益は進捗率が高水準

ー 現在の株価は、予想PERから妥当

<今後の戦略>

時代の変化に合わせて対応

ー ゆくゆくはデジタルレイバー(AI)サービスまで

<主なニュース>

・リックソフトとの共同開発

・琉球物流と協働

・子会社設立

ー 着実に歩みを進めている印象

ー 今後も安定した成長に期待

→今期予想でみると妥当な株価水準ですが、長期視点ならアリ

みなさんは、どうお考えですか?

さいごに

今回は、株価が底打ちしたBlueMemeの決算発表を分析しつつ、ここは買い時か確認しました。

当ブログとしては、今後の成長に期待できました。長期的な視野を持っており、こちらも長期保有のビジョンが見えました。まだ社会的には「システム内製化」という動きはあまり見られませんが、そういう動きになっていくかもと感じさせられます。ただ、そうなるまではまだ時間がかかるので、長期で付き合っていくべき銘柄ですね。

いかがでしたか?参考になりましたか?

それとも、「ここはどうかな」と違う意見ですか?

今回の当ブログの考えと違う方がいらっしゃったり、参考になった方がいらっしゃれば、ご意見・コメントいただけると嬉しいです!

株式投資に絶対はありません。ぜひ皆さん、ご自身でも一度調べてみてください!

投資はあくまでも自己責任に基づき、自身でご判断願います。

現在、ブログを更新中です!

このブログでは、平凡サラリーマンである僕が、投資と生きていくために得た知識や技術、経験、変化をアップしていきます。

主に、投資手法・銘柄分析・おすすめ本の紹介などをアップしていきます。

ときどき、会社員・サラリーマンの方向けにタメになるような情報もアップできれば、と考えています。

ぜひ、他の記事もご覧ください!

ここまで読んでくださり、ありがとうございます。

「投資を始めたい」「サラリーマンでも投資できるかな」「小型株始めたいな」という方の参考になれば幸いです!

これからも、どうぞよろしくお願いいたします!

コメント