どうもこんにちは、ヒラです。

会社員の方の中には、どうしても本業が忙しく、

「時間がなくて、全然投資の勉強ができない」「毎日チャートを確認したくない」「お金ないけど、楽して稼ぎたい」ということを考えた方もいるかと思います。

今回は、そんな時間がない会社員の方やデザイナーの方に向けて、

日々の時間をかけず、それでいて稼ぐための最適解であるインデックスつみたて投資について説明します。

最後に、最適なファンドもご紹介します。

投資信託

投資信託とは

投資信託(ファンド)とは、簡単に言うと、投資家たちから集めた資金をもとに、専門家が投資・運用する商品のことです。

その運用成果と投資家それぞれの投資額に応じて分配されます。(分配金をさらに投資・運用にまわすため、分配金がないものもあります)

集めた資金をどのような対象に投資・運用するかは、投資信託ごとに設定した運用方針に基づいて専門家が行います。

また、投資信託ごとに手数料が違いますの注意しましょう。

投資信託は、証券会社によって取り扱うファンドや注文方法は違いますが、毎月定額で積み立てることができます。最初に設定しておくことで、証券会社が毎月定額を自動的に買い付けを行ってくれます。

ということは、投資家としては、何も考えず証券会社にお金を預けておけば、勝手に運用してくれるのです。(コストはかかってしまいますが)

とにかく「楽」ですね。

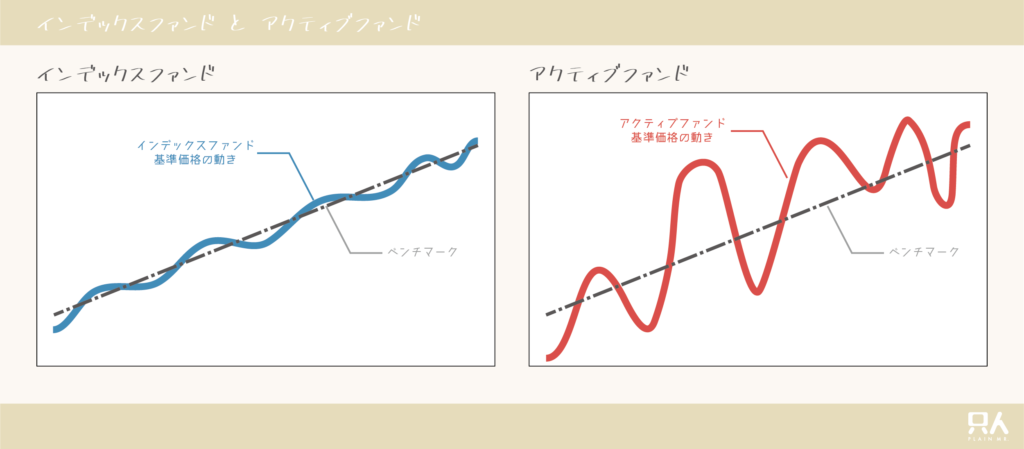

さて、投資信託には、インデックスファンドとアクティブファンドの2種類があります。

インデックスファンドとは

インデックスファンドとは、日経平均株価やS&P500のような株価指数をベンチマークとし、それと運用成果が同じような動きをするように運用を目指すファンドのことです。

アクティブファンドとは

アクティブファンドとは、インデックスファンドと同じく、日経平均株価やS&P500のような株価指数をベンチマークとしますが、そのファンド独自の銘柄選択や配分により、ベンチマークより上回る運用成果を目指すファンドのことです。

なぜ、インデックスつみたて投資なのか

インデックスつみたて投資とは

インデックスつみたて投資とは、その通り、インデックスファンドに毎月定額でつみたてて、運用する手法です。

上述しましたが、最初に設定し、証券会社に資金を預けておくだけで、自動的に運用してくれます。

インデックスファンドの理由

・インデックスファンドの方が信託報酬(保有コスト)が安いからです。

例えば、インデックスでは、指数に連動させるので、指数と同じ銘柄選択をするのでコストはかかりませんが、アクティブファンドでは、指数を上回るようにしたいので、指数とは違う銘柄や比率で選択する必要があります。

なので、アクティブファンドの方がコストがかかるのです。

・インデックスファンドの方が成績が良いからです。

一般的に、同じベンチマークとしても、インデックスファンドの方が良いのです。アメリカでは、アクティブファンドの9割がインデックスファンドに勝てないという調査結果がでています。

また、アクティブファンドの場合、高リターンを狙うため、リスクをとります。そのため、下落相場になると、下落率はベンチマーク以上になってしまうのです。

つみたて投資の理由

・買い付けタイミングを分散することで、リスクを抑えることができます。

一度に全額を投資するのではなく、長期的に毎月一定金額を積み立てる方法で購入時期を分散させることによって、一時は高値掴みをした場合でも、購入金額を均すことができます。

・長期投資をすることで、リターンのばらつきというリスクを抑えることができます。

市場は、短期間でみると一時的要因で大きく変動することがありますが、保有期間が長くなるほど、年毎のリターンのバラつきが減り、安定する傾向があります。

最適なファンドとは

最適なファンドの条件

1)インデックスファンド

上述しましたように、インデックスファンドの方がコストが安く、成績が良いためです。

2)米国株

ご存知の通り、アメリカは現代社会における世界経済の中心です。

過去の各国の株価指数を比べると、米国株の成長度が一番だからです。

3)安い信託報酬・手数料(コスト)

コストは低いことに越したことはありません。

インデックスファンドは一般的に安い方ですが、高くても0.5%以下とします。

4)高い純資産額

ファンドの純資産額は高いということは、ファンドの時価が高いということでもあります。ということは、安定した運用が期待できます。逆を言えば、低いと運用資金がなくなってしまい、運用を終了してしまう可能性もあるのです。

最適ファンド

上述した条件をもとに総合的に判断し、現在このサイトにおける最適ファンドは

楽天・全米株式インデックス・ファンドです。

eMAXIS Slim米国株式と迷いました。eMAXIS Slim米国株式の方がコストは安いです。

しかし、構成銘柄数が楽天・全米株式インデックス・ファンドの方が3,500銘柄程度と多いから、こちらにしました。

なぜ、多い方がいいかと言うと、分散投資におけるリスクヘッジもありますが、小型株も含まれているのです。大型株に比べ、小型株の方が長期的には成長性が高いため、その利益も運用成績に出れば、と考えました。

甲乙つけ難いですが、上記の二つのファンドは、どちらもいいファンドには間違いはありません。好みかもしれませんね。

米国のみでは心配な方へ

「楽天・全米株式インデックス・ファンドは米国のみ心配です、今後もアメリカがずっと伸び続けるとは思いません」と言う方におすすめなのは、

楽天・全世界株式インデックス・ファンドです。

全世界版です。と言っても、これも構成比率の55%程度は米国です。

現在、全世界と言いながら、構成比率の半分以上アメリカということから、現代社会においてアメリカが世界経済の中心であることが分かります。

しかし、こちらのファンドは、その時々の世界の株式の時価総額の変化に応じて自動的にファンド自身が構成比率を調整してくれるので、その時の経済のトレンドを抑えることが出来るとも言えます。

とは言え、現在では全世界式より全米式の方がリターンが大きいですので、そこを考慮してどちらにするか選んでください。

あとは、「全米式と全世界式を組み合わせて、どちらも買う」という方法もありかもしれません。

インデックスつみたて投資の注意事項

1)決して、途中でつみたてをやめてはいけません。

つみたてをやめてしまうと、上述しましたつみたて投資におけるリスクヘッジが機能しなくなるからです。

2)さらに、できる限り一定の金額で買い付けできるようにしましょう。

例えば、「今月ボーナスが入ったから、今月だけいつもより+10万円分買おう」とすると、その時の購入価格の影響が大きくなってしまい、こちらも上述したリスクヘッジが弱まってしまう可能性があります。

しかし、資金が大きいほど、利益を大きくなるので、増やすなら徐々に増やしていく事をおすすめします。

3)もっとも注意しなければならないのは、元本を保証しているわけではありません。

株はリターンも大きいですが、リスクも大きいです。なので、元本から大きくマイナスになる可能性は大いにあり得ます。

ですから、損失が出ても生活に無理のないような額で投資するように気をつけましょう。

さいごに

今回は、時間がない会社員やデザイナーの方に向けて、

最適解であるインデックスつみたて投資について説明させていただきました。

大きく稼ぐためには、リスクと期間が必要になります。

長期投資にすることで、短期よりもリスクを抑えることはできますが、それでもリスクはつきものです。

僕個人としては、つみたてするファンドは、全米式と全世界式を両持ちしてみようかと考えています。

それは、「いつ引き出すか決めていない」ためです。

ポイントは、その時にアメリカがまだ経済の中心かどうかです。もちろん長期投資するつもりなので、引き出すのは15年以上後になるとは思います。

僕の予想ですと、アメリカはGoogleやAmazon、Facebookなど、もはやインフラとも言えるような企業がありますので、あと10年、20年はアメリカが経済の中心だと考えています。しかし、その先は予想できません。新興国が上がってくるかもしれませし、アメリカのままかもしれません。

したがって、「〜20年後までに引き出す可能性を考え、現状リターンが大きい全米式」「20年後〜以降に引き出す可能性を考え、経済変化に連動する全世界式」として積み立てしてみます。

こちらの投資結果については、追って随時ブログにて報告しようと思います。

ここまで、読んでくださり、ありがとうございます。

参考になれば幸いです。

株式投資に絶対はありません。

したがって、取引はあくまで、自己責任でお願い致します。

これからもどうぞよろしくお願いします。

コメント